Impact de la hausse des taux

Nous l’avons tous senti. Début 2022, en réponse aux politiques monétaires visant à endiguer l’inflation, les taux d’intérêt ont connu une sérieuse augmentation. Le taux directeur de la Banque Centrale Européenne est alors passé de 0% fin 2021 à 4,25% en juin 2024. Cette hausse des taux a, évidemment, des répercussions significatives sur le marché immobilier :

- D'une part, elle augmente l'emprunt pour les acquéreurs, ce qui peut réduire la demande en achat de biens immobiliers.

- D'autre part, les investisseurs institutionnels, qui jouent un rôle majeur sur le marché immobilier, réévaluent leurs stratégies d'investissement en fonction du montant plus élevé de la dette.

Les SCPI, en tant que véhicules d'investissement immobilier, ne sont pas immunisées contre ces changements. L'augmentation des taux d'intérêt peut affecter leur capacité à financer de nouvelles acquisitions aux conditions les plus favorables. Le coût de financement pour les SCPI a, de fait, augmenté en moyenne de 1,5 à 2%, rendant l’achat de nouveaux biens immobiliers plus onéreux.

De plus, la valorisation des actifs détenus par les SCPI s’est trouvée impactée, car une hausse des taux d'intérêt peut entraîner une baisse des prix de l'immobilier commercial et résidentiel. Selon une étude de l'Institut de l'Épargne Immobilière et Foncière (IEIF), les prix de l'immobilier commercial en Europe ont baissé de 10% en 2023.

Performances des SCPI : constat actuel

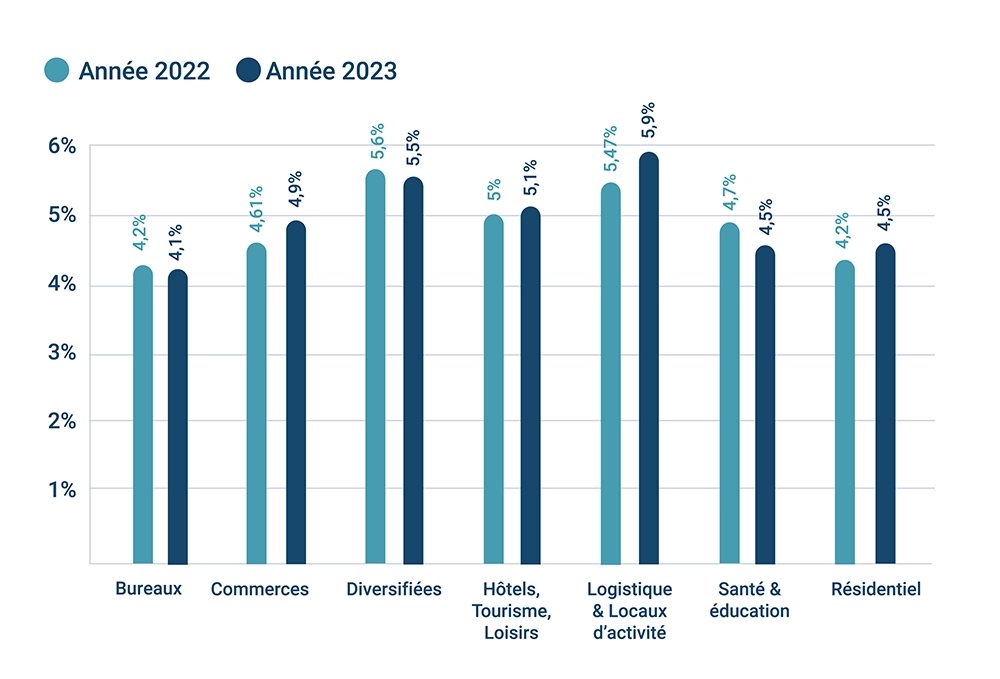

Malgré la situation économique, les SCPI ont donc montré une résilience notable en 2023. Les résultats ont été soutenus par une gestion globalement prudente et une diversification stratégique. Les rendements, bien que légèrement en baisse par rapport aux années précédentes, restent attractifs pour les investisseurs. Selon l’ASPIM (Association Française des Sociétés de Placement Immobilier), le taux de distribution moyen des SCPI en 2023 est de 4,52%, contre 4,53% en 2022. Un écart infime !

D’autant plus que, d’après nos estimations, ce TD moyen tend à s’élever vers 4,6% pour 2024. Une tendance que l’on peut attribuer à une gestion encore plus proactive des actifs et à une diversification sectorielle accrue. Ajoutons à cela la stabilisation en cours des taux d’intérêt, qui permet désormais aux SCPI de maintenir une demande locative constante.

Répartition sectorielle et géographique

Les SCPI investissant dans des secteurs tels que la logistique et le commerce ont mieux performé, notamment grâce à une demande locative soutenue dans ces segments. Les SCPI logistique ont affiché un taux de distribution de 5,9% en moyenne, et les SCPI de commerce ont enregistré un rendement de 4,9%. De plus, les SCPI ayant une exposition internationale, en particulier en Europe, ont profité de marchés immobiliers moins affectés par la hausse des taux d'intérêt. Les SCPI européennes ont ainsi maintenu un taux de distribution de 4,96% de surcroît net de de fiscalité.

Valorisation des parts et collecte

La valorisation des parts de SCPI a en revanche connu une baisse relativement importante en raison de l'ajustement des prix immobiliers et des anticipations de marché. Par exemple, la valeur de retrait des parts de certaines a diminué de 2 à 3% en 2023. Rappelons toutefois que seules une vingtaine de SCPI ont dévalué. Une vingtaine… Sur 200 SCPI disponibles. Cela signifie que les 180 autres ont maintenu leurs prix. Une dizaine d’entre elles ont même revalorisé leurs parts. En réalité, selon leur secteur et leur stratégie, nombreuses sont celles qui peuvent se démarquer ! Affaire à suivre…

Pour plus de détails, contactez dès à présent nos conseillers Netinvestissement !

Perspectives 2024 - 2025

L'avenir des SCPI dépend surtout de l'évolution de l'environnement macroéconomique. Les prévisions pour 2024 et 2025 indiquent une stabilisation progressive des taux d'intérêt, ce qui peut apporter un certain répit au marché immobilier. Les politiques monétaires des banques centrales seront cruciales pour définir la direction des taux.

Les sociétés de gestion de SCPI devront continuer à adapter leurs stratégies d'investissement pour tirer parti des opportunités émergentes. Cela inclue une concentration sur des secteurs porteurs comme la technologie et les infrastructures, ainsi que sur des marchés géographiques aux perspectives de croissance solides.

L'innovation et le développement durable seront également des thèmes clés pour les SCPI. Il n’y a qu’à voir comment l’obtention du label ISR booste déjà leur attractivité… Les investissements dans des immeubles écologiques et énergétiquement efficients deviendront donc de plus en plus importants. Les SCPI qui intègrent des critères ESG (Environnementaux, Sociaux et de Gouvernance) dans leur stratégie attireront davantage d'investisseurs, soucieux de l'impact environnemental de leurs placements. En 2023, 30% des nouvelles acquisitions des SCPI étaient conformes aux critères ESG, et cette proportion pourrait atteindre 50% d'ici 2025.

Evolution des rendements

La perspective d'une stabilisation des taux d'intérêt ouvre la voie à une évolution plus favorable des rendements pour les SCPI. Avec une inflation maîtrisée et des conditions de financement plus prévisibles, les SCPI maintiendront, voire augmenteront leur taux de distribution. Par exemple, si les taux se stabilisent autour de 4%, les SCPI peuvent viser un rendement moyen de 4,6% à 5% en 2024 et 2025.

L'intégration des nouvelles technologies dans la gestion des SCPI jouera aussi un rôle crucial dans l'amélioration des performances et de l'efficacité opérationnelle. L'adoption de la PropTech (technologies appliquées à l'immobilier) permet une meilleure gestion des biens immobiliers, une optimisation des coûts et une augmentation de la transparence pour les investisseurs. L’usage de l'intelligence artificielle dans l’analyse des tendances du marché et l’anticipation des besoins locatifs peut aider à optimiser les rendements et à réduire les vacances locatives.

D’autre part, les SCPI envisagent de plus en plus des stratégies de développement international pour diversifier leurs portefeuilles et bénéficier d’environnements immobiliers plus dynamiques. L'investissement dans des marchés émergents où les rendements locatifs peuvent être plus élevés est une voie explorée par de nombreuses SCPI.

Des taux de distribution potentiellement en hausse

Bien que les prix de parts des SCPI aient subi une baisse, les rendements eux sont restés attractifs. Les revenus locatifs stables, associés à une gestion proactive des actifs, permettent de maintenir des niveaux de distribution intéressants pour les investisseurs. L’AMF (Autorité des Marchés Financiers) a joué un rôle dans ces prix baissés, contraignant les sociétés de gestion à revaloriser afin de rationnaliser ce marché qui s’était quelque peu emballé. Cependant, les taux de distribution n’ont pas décliné, y compris chez les SCPI dont les parts ont été revues à la baisse. N’y aurait-il pas là une opportunité à saisir ? Des parts à prix réduit pour un rendement égal, voire potentiellement en hausse… Moi je dis : Banco !

Les SCPI ajustent également leurs politiques de distribution pour s'assurer que les gains restent compétitifs. Cela inclue une gestion efficace des charges et une optimisation des taux d'occupation des biens immobiliers. Le taux d'occupation financier (TOF) moyen des SCPI en 2023 était de 92%, un indicateur clé de la performance des SCPI.

Diversification accrue des portefeuilles

Un autre argument en faveur des rendements potentiels à la hausse des SCPI est la diversification accrue des portefeuilles. Les SCPI, en diversifiant leurs actifs à l'échelle internationale et sectorielle, peuvent mieux gérer les risques et saisir des opportunités de bénéfices. Par conséquent, certaines SCPI ont augmenté leur exposition aux marchés immobiliers en Europe de l'Est et en Scandinavie, où les rendements locatifs sont attractifs et les risques de marché apparaissent plus faibles.

Résilience des secteurs porteurs

Certaines SCPI ont su tirer parti de la résilience de secteurs spécifiques pour générer des rendements stables, voire croissants. C’est le cas de la santé, de la logistique et du commerce, qui ont montré une robustesse particulière. Les SCPI investissant dans ces segments ont pu maintenir des taux d'occupation élevés et des revenus locatifs stables. En 2023, les SCPI de santé ont enregistré un taux d'occupation de plus de 95%, tandis que les SCPI de logistique ont vu une demande locative croissante grâce à l'essor du commerce en ligne.

Flexibilité et innovation dans les stratégies d'investissement

La capacité des SCPI à innover et à adapter leurs stratégies d'investissement est un facteur clé de leur résilience et de leur rentabilité. Certaines d’entre elles explorent de nouveaux types de baux, flexibles, qui répondent mieux aux besoins des locataires. D'autres investissent dans des technologies immobilières pour optimiser la gestion des biens et réduire les coûts opérationnels. Ces innovations permettent de maximiser les revenus locatifs et d'augmenter les rendements.

Envie d’investir ? Nos conseillers se tiennent à votre disposition ! Ils sauront vous guider dans votre projet.

Les acteurs qui s'imposent

Les SCPI parmi les plus anciennes bénéficient de leur expérience et de leur portefeuille diversifié. Grâce à leur historique de performances et à leur gestion prudente, elles savent naviguer à travers les périodes de turbulence économique. De plus, leur base d'actifs établie et leur réputation sur le marché continuent d'attirer.

Ces SCPI « dinosaures » ont maintenu un taux de distribution moyen de 4,5% en 2023 mais ont connu une significative baisse de leur valeur de part depuis l’été. Sans doute un bon point d’entrée…en gardant la tête froide évidemment !

Les nouvelles SCPI

Les SCPI récentes, souvent plus agiles et innovantes, ont la capacité de s'adapter rapidement aux changements du marché. Elles identifient et exploitent de nouvelles niches d'investissement, telles que les immeubles écologiques ou les secteurs technologiques, offrant ainsi des rendements potentiels attractifs.

Ces SCPI ont enregistré un taux de distribution moyen de 4,9% en 2023, légèrement supérieur à la moyenne du marché.

Les SCPI européennes

Les SCPI européennes, avec une exposition internationale, offrent une diversification géographique qui peut atténuer les impacts des fluctuations économiques locales. Les marchés immobiliers européens, notamment en Allemagne, aux Pays-Bas et dans les pays nordiques, montrent des signes de résilience, générant des opportunités intéressantes pour ces SCPI. Par exemple, les SCPI investissant en Allemagne ont affiché un taux de distribution de 4,7% en 2023. Et je le rappelle, elles profitent toutes d’une fiscalité européenne très favorable ce qui est un vrai de performance indirecte dans le temps.

L'avenir des SCPI s'annonce prometteur malgré les défis posés par la hausse des taux d'intérêt et les fluctuations du marché immobilier. Les résultats actuels montrent une résilience et une capacité d'adaptation remarquables, tandis que les perspectives pour 2024 et 2025 indiquent des opportunités de croissance et de rendement attractifs. Les acteurs qui réussissent le mieux sont ceux qui innovent, diversifient et intègrent des critères de durabilité dans leurs stratégies d'investissement. Que ce soient les nouvelles SCPI, les SCPI anciennes ou les SCPI européennes, chacun joue un rôle crucial dans ce paysage, vous offrant ainsi une gamme variée d'options pour optimiser votre portefeuille.

Chez Netinvestissement, c’est justement là tout notre secret : la diversification, le temps et le levier !

L'investissement en SCPI reste une option attrayante concernant les investisseurs qui cherchent à diversifier leur patrimoine et à obtenir des rendements stables. Avec une gestion proactive, une adaptation continue aux conditions du marché et une intégration accrue des critères ESG, les SCPI sont bien positionnées pour naviguer dans un environnement économique en perpétuelle évolution, et générer des rendements compétitifs à long terme. Les perspectives de stabilisation des taux d'intérêt, l'adoption de technologies novatrices et les stratégies de diversification internationale renforcent encore la robustesse des SCPI pour les années à venir.

On vous accompagne dans les étapes de votre projet !