1. La volatilité : définition

La volatilité représente la variation de la valeur d'un produit et traduit, en conséquence, le risque de perte de valeur d'un actif financier (en cas de baisse des cours). La volatilité est dite « forte » lorsque le cours de l'actif fluctue fortement. Inversement, la volatilité est dite « faible » lorsque le cours de l'actif est relativement stable.

Cependant, au-delà de la volatilité historique, il est crucial de s'intéresser à la volatilité implicite, notamment dans le cadre des options. Celle-ci reflète les attentes du marché quant aux fluctuations futures d’un actif, en se basant sur les prix actuels des options. Contrairement à la volatilité classique, elle ne se limite pas à analyser les mouvements passés, mais anticipe les risques à venir. En tenant compte de la corrélation entre le rendement d’un actif et son risque, la volatilité implicite devient un outil précieux pour estimer l'évolution du risque et, par conséquent, la rentabilité future de l’actif.

Si la volatilité implicite est élevée, cela signifie que le marché s'attend à des mouvements de prix importants (hausses ou baisses) dans un avenir proche. À l'inverse, une faible volatilité implicite suggère des attentes de stabilité relative.

La volatilité d'un actif financier dépend du jeu de l'offre et de la demande de titres sur les marchés :

- Plus la demande est élevée, plus les cours vont évoluer à la hausse pour équilibrer l'offre et la demande. C'est-à-dire, d'avoir autant d'acheteurs que de vendeurs. Si les prix augmentent, le nombre d'acheteurs (la demande) va diminuer, tandis que le nombre de vendeurs (l'offre) va rester inchangé.

- Plus l'offre est importante, plus les cours vont évoluer à la baisse afin d'équilibrer l'offre et la demande, et avoir autant d'acheteurs que de vendeurs. Si les prix diminuent, le nombre de vendeurs va diminuer, tandis que le nombre d'acheteurs (les investisseurs) va rester le même.

Finalement, plus il y a d'opérations à l'achat ou à la vente sur un même titre, plus le titre sera volatile. Inversement, si les volumes d'échange sur un même titre sont constants, le titre sera peu volatile.

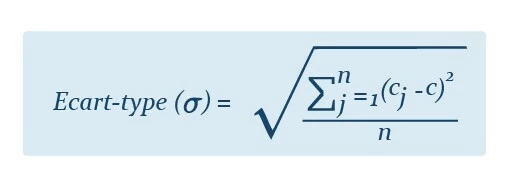

2. Comment se calcule la volatilité ?

La volatilité, exprimée en pourcentage, permet de mesurer le risque et l'incertitude liés au placement financier. Pour déterminer la volatilité d'un actif financier, il est possible de se baser sur les performances passées et l'évolution des cours : il s'agit de données dites « historiques ». À partir de ces informations, on va calculer un écart-type, qui correspond à une variable statistique permettant d'obtenir une approximation du risque.

Pour calculer l'écart-type, on procède en plusieurs étapes :

- On récupère les données dites « historiques » correspondant aux différents cours pris par l'actif financier au cours de la période de référence (la période de référence peut être d'une année par exemple).

- On calcule la moyenne de ces cours passés (cette moyenne correspond à « c ̅ » dans la formule ci-après).

- On calcule ensuite, pour chaque période (chaque mois par exemple), la différence entre le cours observé et la moyenne calculée précédemment (le cours observé correspond à « c_j » dans la formule ci-après).

- On additionne les montants trouvés à l'étape précédente et on met le résultat au carré.

- On divise ce résultat par le nombre de périodes (le nombre de périodes correspond au « n » dans la formule ci-après). Si la période de référence est d'une année et que chaque période correspond à un mois, on aura alors n = 12 périodes.

- On met le résultat trouvé précédemment à la racine carrée.

- On obtient finalement l'écart-type, correspondant à la volatilité de l'actif financier (ou à son risque).

La formule mathématique correspondant à l'écart-type est la suivante :

Comment interpréter le résultat ?

- Si la volatilité est comprise entre 0% et 3%, on considère que l'actif est très peu volatile et que son niveau de risque est très faible car son cours est stable. Vous pouvez donc être quasiment sûr du rendement que vous allez percevoir de ce placement.

- Entre 3% et 8%, on considère que l'actif est un peu volatile et que son risque est modéré car son cours est relativement stable.

- Entre 8% et 15%, on considère que l'actif est volatile et qu'il existe un risque car son cours fluctue.

- Entre 15% et 22%, on considère que l'actif est très volatile et que son risque est élevé car son cours fluctue de façon importante.

- Si la volatilité est supérieure à 22%, on considère que l'actif est hyper volatile et qu'il est très risqué car son cours fluctue de façon très importante à la hausse comme à la baisse. Vous n'êtes donc pas sûr du rendement qui va pouvoir être dégagé de votre placement mais si les cours grimpent fortement à la hausse, votre gain en sera d'autant plus élevé.

La méthode de calcul de la volatilité repose toujours sur des principes solides, notamment l'écart-type et la volatilité historique, qui demeurent des mesures essentielles pour évaluer le risque d'un actif.

Cependant, les outils modernes, comme les calculateurs de volatilité disponibles sur les plateformes en ligne, rendent ces calculs beaucoup plus accessibles et conviviaux pour les investisseurs.

Ces outils automatisés permettent de calculer rapidement la volatilité à partir de données historiques, en intégrant diverses options et paramètres, ce qui simplifie considérablement le processus.

3. La volatilité : un critère à prendre en compte

Grâce à la diversité des solutions de placement qui existe, tout investisseur peut trouver le placement idéal qui répond le mieux à son profil d'investisseur et à ses espérances en matière de risque et de rendement. Mais vous devez garder à l'esprit qu'il n'est pas possible d'obtenir des rendements élevés sans prendre de risque.

C'est un principe fondamental en finance ! Le couple rendement-risque : plus vous acceptez de prendre des risques, et plus vous pouvez espérer gagner. Autrement dit, plus la volatilité sur le titre est élevée et plus le potentiel de gain est élevé.

Conseil n°1 : selon le placement, la volatilité est plus ou moins importante. Il est donc nécessaire de bien connaître votre profil d'investisseur et de contacter l'un de nos conseillers Netinvestissement pour connaître les solutions de placement les plus adaptées à vos besoins et à vos attentes, tout en prenant en compte votre aversion au risque et le rendement que vous pouvez espérer.

Conseil n°2 : pour obtenir un portefeuille diversifié, nous vous recommandons d'investir dans des actions ou obligations de plusieurs entreprises de différentes tailles, présentes dans des secteurs d'activités et des zones géographiques variés.

4. Quel placement pour quelle volatilité ?

Les obligations d'État ou les Bons du Trésor sont considérés comme des placements très peu volatiles, donc très peu risqués. Pourquoi ? Parce que vous connaissez dès le départ leur valeur de remboursement, qui ne fluctue pas ou très peu. Vous êtes alors certain de percevoir la somme prévue.

Les actions, quant à elles, sont perçues comme étant des placements risqués et volatiles, car les cours peuvent varier significativement sur du court / moyen-terme.

Conseil n°3 : si vous voulez vous constituer une épargne de précaution, pour votre retraite ou pour faire face à un besoin non-anticipé, nous vous recommandons de choisir des placements peu risqués et peu volatiles. Pour vous guider dans ce choix, contactez nos experts Netinvestissement pour obtenir des conseils adaptés à votre situation.

Si vous êtes plutôt jeune et que vous n'avez pas besoin de votre épargne pour vivre, vous pouvez choisir des placements plus risqués et volatiles afin d'augmenter vos chances de gain.

5. Incorporation des classes d’actifs volatiles et contemporaines dans votre portefeuille

Pour rendre votre portefeuille plus pertinent face aux tendances actuelles, il est crucial d’incorporer certaines classes d’actifs volatiles contemporaines, comme les cryptomonnaies. Ces actifs numériques, tels que le Bitcoin ou l’Ethereum, se caractérisent par une volatilité extrêmement élevée, offrant un potentiel de gains rapides mais aussi des risques significatifs de pertes.

En intégrant ces actifs, il est important de souligner qu’ils conviennent principalement aux investisseurs ayant une tolérance élevée au risque et un horizon d’investissement à long terme.

En revanche, pour les profils plus prudents, les cryptomonnaies devraient être envisagées comme une part limitée d’un portefeuille diversifié. L’intégration de ces nouvelles classes d’actifs permet de capter les opportunités offertes par les marchés émergents tout en gérant les risques inhérents à leur forte volatilité.

6. Impact de la volatilité post-pandémie sur les stratégies d’investissement

La crise du COVID-19 a marqué un tournant majeur dans l’évolution de la volatilité sur les marchés financiers. Pendant la pandémie, les incertitudes économiques et sanitaires ont entraîné une volatilité sans précédent, impactant fortement les stratégies d’investissement.

Depuis 2020, bien que les marchés aient montré des signes de reprise, la volatilité post-pandémie reste élevée, en raison de nouvelles incertitudes telles que l’inflation, les perturbations des chaînes d'approvisionnement et les tensions géopolitiques.

Ces fluctuations prolongées ont poussé les investisseurs à repenser leurs stratégies, avec une préférence accrue pour la diversification et les actifs refuges comme l’or ou les obligations. Pour ceux avec une plus grande tolérance au risque, les marchés volatils offrent des opportunités, mais nécessitent une gestion rigoureuse des risques.

Bien connaître la notion de volatilité est essentielle lorsque vous souhaitez réaliser des placements financiers. Tous les investissements comprennent une part de risque mais selon le placement choisi, celui-ci ne sera pas le même. Une façon idéale de maîtriser la volatilité tout en bénéficiant de rendements attractifs est de se constituer un portefeuille diversifié car la volatilité n'est pas le risque mais plutôt un indicateur d'incertitudes potentielles.

Il n'existe pas de portefeuille idéal : le choix des solutions de placement va dépendre de votre profil d'investisseur, de votre aversion au risque et du rendement que vous espérez. Cette démarche nécessite de véritables conseils, de la part de conseillers experts dans les investissements financiers.

Questions fréquentes :

Questions fréquentes :

Les ETF (Exchange Traded Fund) aident à gérer la volatilité en offrant une diversification instantanée, ce qui réduit le risque spécifique lié à un actif particulier. En investissant dans un panier d'actifs (actions, obligations, matières premières, etc.), les investisseurs peuvent atténuer l'impact des fluctuations de prix d'un seul actif sur l'ensemble de leur portefeuille.

De plus, les ETF se négocient sur les marchés boursiers comme des actions ordinaires, offrant une liquidité importante qui permet aux investisseurs de réagir rapidement aux variations du marché.

Cette flexibilité, combinée à une gestion passive souvent associée aux ETF, permet d'optimiser la performance tout en minimisant l'exposition aux risques liés à la volatilité.

On vous accompagne dans les étapes de votre projet !