1. Les caractéristiques

A. Faisons un petit tour dans l’histoire

C’est en 1818, à l'initiative de Benjamin Delessert, un industriel et également banquier Français, et afin de subvenir aux manques de capitaux rencontrés par les guerres de notre Napoléon national, que le « livret d’épargne / Livret série A » est créé conjointement avec la Caisse d'Epargne de Paris. La Poste, appelée Banque Postale aujourd’hui obtient les accréditations pour le commercialiser en 1875.

C’est à partir de 1930 que 100 000 français possèdent cette épargne. Il faudra patienter dix ans pour que le Livret A soit adopté par la moitié de la population française en 1940.

En 1975, le crédit Mutuel voulant lui aussi proposer à ses clients un tel produit d’épargne bancaire « disponible et liquide » créé le Livret Bleu.

La commission européenne en collaboration avec le gouverneur de la banque de France a imposé en 2007 la commercialisation de ce livret à tous les distributeurs bancaires. Cela sera mis en application et a disposition des clients dans chaque établissement en 2009.

B. Qu’est-ce qu’un livret A ?

Le Livret A est un livret d'épargne dit « réglementé » dont les fonds collectés soutiennent en grande partie le financement du logement social et la politique de la ville.

Le titulaire du livret peut être une personne physique (majeur, mineur), une association sans but lucratif comme des congrégations religieuses, les associations d'Alsace-Moselle et des syndicats professionnels par exemple. Il peut être également un organisme HLM et un syndicat de copropriétaires.

Le détenteur ne peut avoir qu’un seul Livret A toutes banques confondues. Il ne lui est pas possible de cumuler plusieurs Livrets A, ou un Livret A et livret bleu du Crédit Mutuel depuis Septembre 1979. A l’exception des organismes d’HLM qui ne possèdent pas de limite de détention.

C. Ses principes de fonctionnement

L’approvisionnement du Livret d’épargne bancaire A se fait via la remise de chèques, le dépôt d’espèces et les virements. Son plafond des dépôts est limité à 22 950 € pour les personnes physiques, 76 500 € pour les personnes morales dépourvues de tout but lucratif et il est sans plafond pour un organisme HLM. Ce plafond peut être dépassé seulement par la capitalisation créée par les intérêts.

Le dépôt initial doit être au minimum de dix euros (1,50€ pour la banque postale).

La provision mathématique du compte (versements + intérêts) est disponible et peut être retirée à n’importe quel moment sans délai, hors délai de virement bancaire (en moyenne un jour ouvrable vers un établissement bancaire autre que le vôtre).

Une notion importante et qui est un argument fort dans le choix d’ouverture de ce livret, c’est la garantie du capital.

L’État garantit l’épargne bancaire dans la limite de 100 000 euros par déposant et par établissement.

Le livret A possède un taux de rémunération de 0,5% depuis Février 2020. C’est le ministère chargé de l’Economie et des Finances qui, par arrêté, a fixé son taux.

Sa méthode de calcul est la suivante. Il fonctionne par quinzaine de jours, les intérêts sont calculés du 1er ou du 16 de chaque mois après la date du versement. La capitalisation des intérêts est faite le 31 Décembre de chaque année. Cette méthode ne date pas d’hier et la France reste le dernier pays d'Europe à utiliser encore ce mode de calcul.

Sans oublier que les intérêts sont exonérés de l’impôt sur le revenu et de prélèvements sociaux.

Exemple de calcul :

Exemple 1 :

En se basant sur cette méthode, chaque mois est découpé en deux quinzaines. Ce qui nous fait 24 quinzaines dans l’année.

A la suite d’un versement de 10 000 € sur le livret A au 1er janvier et sans être retiré pendant toute l’année, les intérêts nets acquis seront de :

- 10 000 x (0,50% x 24/24) = 50,00€

Exemple 2 :

Un versement initial de 10 000€ avec des versements périodiques de 500€ par mois sur une durée de 3 ans.

Le total de l’épargne constituée à l’issue de 3 ans sera de 28 289,96€.

A raison d’un taux annuel de 0,50% le détail du rendement de l’épargne se décompose de cette façon :

- 289,96€ intérêts nets acquis

- Et de 28 000€ de versements

Depuis 2012 le transfert entre différentes banques d’un livret A n’est plus possible. Pour pouvoir ouvrir un nouveau Livret A, il vous sera demandé de clôturer l’actuel pour l’ouvrir dans votre nouvel établissement bancaire.

Depuis le 1er janvier 2005, la procédure de clôture du Livret A est gratuite.

L’épargne constituée sera alors délivrée soit par chèque, virement bancaire ou par espèce.

d. Quelques chiffres pour l’illustrer

D’après la banque de France, le nombre total de livrets A ouverts en 2019 est de :

- Livret A (particuliers) = 55 millions

- Livret A associatifs = 850 000

Source chiffrée : 2019 - Observatoire de l’Epargne Réglementée (OER, Banque de France)

À fin juillet 2020, 315,39 milliards d’euros est le montant des encours sur le livret A tout en sachant que le solde moyen des livrets A est estimé à 5 700,00€.

En comparaison avec le LDDS (Livret de Développement Durable et Solidaire) qui lui possède un encours de 124,13 milliards d’euros pour 5 200,00€ de solde moyen.

Malgré une crise sanitaire qui touche le monde entier, en Juin 2020, le Livret A affiche à lui seul une collecte nette de 2,96 millions d’euros.

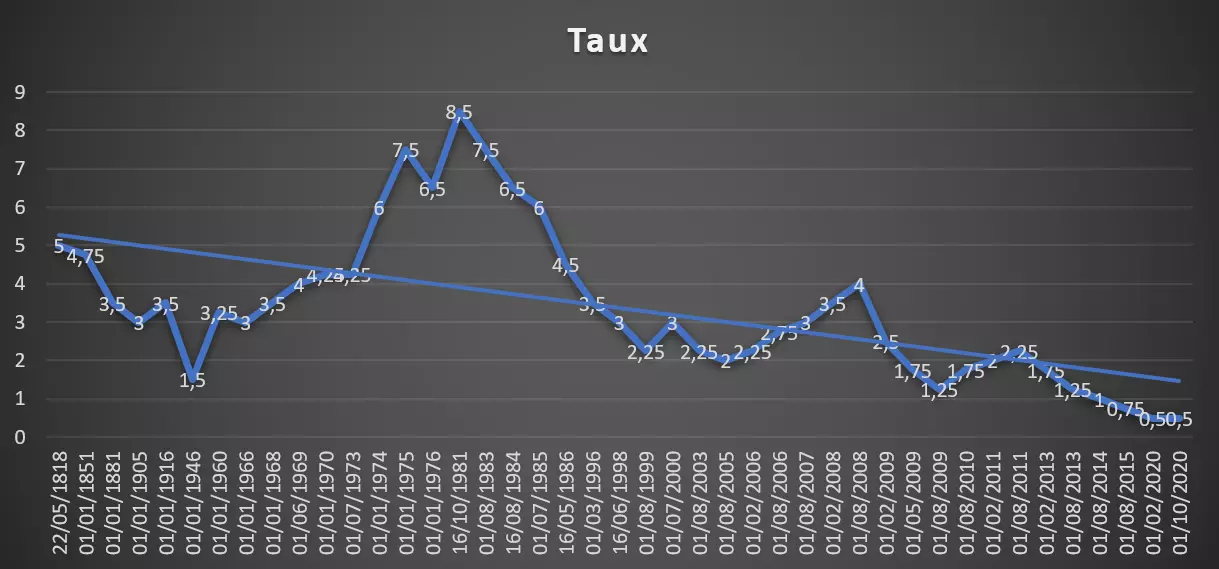

Historique du Taux d’intérêt du Livret A depuis 1818 :

On peut constater qu’a son ouverture, le taux d’intérêt était de 5,00% en 1818. Au plus haut, il a atteint les 8,50% d’intérêt en 1981 durant le mandat du président François Mitterrand. Et il a atteint son plus bas historique en Février de cette année 2020.

2. Avantages / inconvénients

A. Ses Avantages

A ce jour le Livret A possède un bon nombre d’avantages :

- Comme expliqué plus haut, c’est un produit d’épargne bancaire à vue. C’est-à-dire que l’argent déposé dessus peut être retiré à tout moment et sans subir des frais.

- Il est également très accessible. Avec seulement dix euros ou 1,50€ à la Banque Postale vous pouvez ouvrir un Livret A.

- Les intérêts sont exonérés d’imposition contrairement au Compte sur livret (CSL) qui est imposé à l’Impôt sur le Revenu (IR) et les Prélèvement Sociaux (PS) de 17,2%.

- L’avantage le plus important reste la garantie en capital. Les fonds déposés profitent de la garantie de l’État dans la limite de 100 000 euros par personne et par établissement.

B. Ses limites

Qui dit des avantages, dit bien évidemment des inconvénients pour ce compte d’épargne bancaire. La mono-détention pour un particulier est rédhibitoire sachant qu’une fois son plafond de 22 950,00€ atteint vous ne pouvez plus y injecter de l’argent, seuls les intérêts se capitalisent.

Une fois le livret approvisionné par les économies durement gagnées elles ne sont valorisées à ce jour qu’à 0,50%. Un profit minimal pour des concessions de tailles.

Et pour terminer, un blocage qui peut être la goutte qui fait déborder le vase, l’impossibilité de transférer le livret d’une banque à une autre enseigne bancaire extérieure.

De ce point de vue, les épargnants ou investisseurs ont à leur disposition des produits d’épargne et financiers disposant de taux d’intérêt plus attractifs que le Livret A tout en étant complémentaires.

netinvestissement vous recommande :

Placement : que vont faire les français de leur "épargne forcée" ?

3. Alternatives

A. Des alternatives bancaires

D’un point de vue bancaire, le Livret de Développement Durable et Solidaire (LDDS) n’est pas forcément une alternative mais plutôt une complémentarité. A ce jour le LDDS, garanti par l’État, ressemble en plusieurs points au Livret A.

Il s’agit d’un compte d’épargne à vue mis en place pour drainer l’épargne vers l’industrie créé en 1983 et modifié en Décembre 2016 destiné au financement des travaux de l’économie d’énergie sur des logements et au financement de l’économie sociale et solidaire.

Il est limité à 2 maximum par foyer fiscal : contribuable et conjoint, mais à un seul compte par personne physique ayant son domicile fiscal en France. Son plafond de versement est de 12 000€ maximum, il possède un plancher de 10€ dans la pratique.

Tout comme le Livret A, sa rémunération est de 0,50% calculée à la quinzaine, ses intérêts sont exonérés de taxes et d’impositions.

Le Livret d’Epargne Populaire LEP est lui aussi une solution de diversification garantie par l’Etat.

Il s’agit d’un compte d’épargne à vue créé en 1982 pour protéger les épargnants les plus modestes contre l’inflation.

Le LEP a une particularité concernant sa clause d’ouverture. Il faut remplir des conditions de revenus pour y être éligible, différentes selon le lieu de résidence (France ou Outre-mer).

Il possède un plafond de versement de 7 700€ (intérêts capitalisés non compris).

Son taux d’intérêts est de 1,00% annuel, le double du Livret A et tout comme lui exonéré d’impositions.

L’épargne bancaire reste aujourd’hui une solution de précaution en cas de coup dur par exemple pour changer votre lave-vaisselle ainsi que les travaux de la voiture mais aussi en cas de coup de cœur pour les voyages et les cadeaux à votre moitié.

Une fois vos livrets bancaires règlementés rempli à hauteur de trois fois votre salaire mensuel, il est temps de se diversifier et de profiter des véhicules de placements qui sont mis à votre disposition et que nous vous proposons chez Netinvestissement via les conseils professionnels de tous nos Chef de Projet Patrimonial.

B. Des solutions Financières

L’assurance-vie est obligatoirement et inévitablement une alternative au Livret A et aux produits d’épargnes bancaires tous confondus.

D’après la Fédération Française de l’Assurance (FFA), à fin Janvier 2020, l’encours collecté s’élève à 1 789 milliards d’euros, en progression de 5 % sur un an pour l’assurance vie.

L’assurance vie est un contrat d’assurance permettant d’acquérir les marchés financiers via des supports pouvant être mono-support ou en multisupports. Le contrat sera composé de Fonds euro (garantie du capital) et en Unités de Compte (Action, Obligation, Organisme de placement collectif etc.).

Je vous laisse consulter l’article « Les meilleures assurances vie en 2020 » qui a était rédigé par Karl Toussaint du Wast et vue à de nombreuses reprises par nos lecteurs.

Vous y retrouverez notre méthodologie et les critères de sélection. En passant par l’assurance vie la plus diversifiée, ainsi que le meilleur ratio rendement/risque et à la plus connectée.

Mais il n’existe pas que l’assurance vie.

Un maitre mot est à l’essence même de la gestion de patrimoine, celui-ci est « la diversification ».

Il existe également le Plan d’Epargne en Actions. Il s’agit d’un produit d’épargne financier orienté vers le financement des entreprises permettant de se constituer un portefeuille d’actions de sociétés européennes tout en bénéficiant d’un régime fiscal de faveur concernant l’impôt sur le revenu.

Enfin, l’incontournable du moment est le Plan d’Epargne Retraite. C’est un contrat de retraite supplémentaire (vient en complément de la retraite de base du régime général et de la retraite complémentaire AGIRC-ARRCO) destiné à toute personne désirant préparer sa retraite. Il permet la constitution d’un complément de revenu que le titulaire percevra à sa retraite sous la forme de capital ou de rente. Il bénéficie d’un soutien fiscal sur les versements.

Ce ne sont pas les seules alternatives qui existent. Bien d’autres solutions faites sur mesure qui répondent à vos besoins peuvent vous être présentées par nos équipes.

Nous avons vu à travers ce guide les principales caractéristiques du Livret A, depuis sa création à aujourd’hui avec ses fonctionnements et ses évolutions ; évidemment les avantages qu’il propose avec sa sécurité et sa liquidité mais aussi ses inconvénients, liés à la faible rémunération et à son plafond de 22 950€.

À la suite de cette constatation, des alternatives s’offrent à vous. Des solutions bancaires similaires proches mais aussi des solutions financières qui sont bien plus attractives et plus enrichissantes à long terme tout en maintenant un niveau de disponibilité des fonds proches de celui du Livret A.

N’hésitez donc pas à contacter votre Chef de Projet Patrimonial Netinvestissement à ce sujet.

On vous accompagne dans les étapes de votre projet !