En quoi consiste le démembrement de propriété ?

Pour comprendre le mécanisme du démembrement de propriété, il convient déjà de savoir de quoi est composée la propriété d’un bien.

Le droit de propriété est défini comme comprenant trois attributs fondamentaux, issus du droit romain :

- L'usus, qui est le droit d'utiliser un bien, d'en jouir sans le transformer.

- Le fructus, qui est le droit de disposer des fruits (revenus, dividendes…) de ce bien.

- L'abusus, qui est le droit de transformer ce bien, de s'en séparer, de l'aliéner ou de le détruire.

L’usus et le fructus, lorsqu'ils ne sont pas accompagnés de l’abusus, constituent l'usufruit, droit réel qui confère à son titulaire le droit d'utiliser et de percevoir les revenus et les biens qui appartiennent à une autre personne. Ce droit est temporaire car il prend fin à la mort de l'usufruitier. L'abusus non accompagné de l’usus et du fructus est appelé nue propriété.

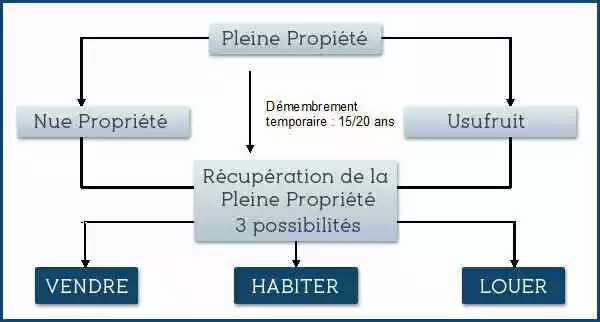

Le mécanisme du démembrement de propriété consiste justement à séparer nue-propriété et usufruit à l’achat du bien.

En utilisant ce mécanisme, dans le cadre d’un investissement « clé en main », l’investisseur achète la nue-propriété d'un logement neuf (ou en état futur d'achèvement), et l’usufruit est cédé à un investisseur institutionnel. Durant 15 à 20 ans, le nu-propriétaire ne profite pas du logement acquis. Il n’en jouit pas et n’empoche pas de revenus locatifs. Et au terme de cette période de démembrement temporaire, l’usufruit rejoint la nue-propriété et l’investisseur récupère alors gratuitement la pleine propriété du bien acheté 15 à 20 ans plus tôt. Il peut alors disposer du bien librement (l’habiter, le louer ou le vendre).

Les Avantages du démembrement pour le nu-propriétaire

► La gestion et les charges

Acquérir la nue-propriété d’un bien immobilier permet de se dégager de la gestion inhérente à l’investissement immobilier classique. De plus, l’investisseur est déchargé du risque locatif (pas de risque de vacance, d’impayé). Il n’est pas redevable des frais de renouvellement de locataire, de rédaction de bail, des frais de gestion... et ses charges sont réduites au minimum (pas de dépenses d’entretien courant, pas de charges de gros entretien ou de travaux. Seuls les honoraires du syndic de copropriété restent à la charges du nu-propriétaire.

► La possibilité de déduire les intérêts d’emprunt

Dans le cas ou l'usufruit est détenu temporairement par un organisme d'habitation à loyer modéré (HLM), une société d'économie mixte ou un organisme agréé, c'est-à-dire dans une majorité des cas de démembrement proposés aux investisseurs, le nu propriétaire peut déduire de ses revenus fonciers existants les intérêts des emprunts contractés pour l'acquisition du logement.

Plus sa tranche marginale d’imposition est élevée est plus cela aura d’impact sur son imposition.

netinvestissement vous recommande :

Qu'est-ce que le démembrement de propriété ?

Le tuto placement Net Academy (EPISODE 1)

Le tuto placement Net Academy (EPISODE 1)► L’acquisition d’un patrimoine à prix réduit

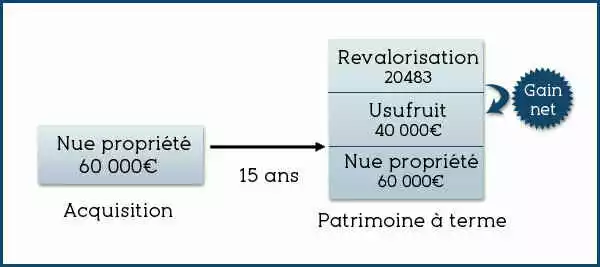

Le gain net constaté résulte de la récupération gratuite et automatique de l’usufruit à laquelle s’ajoute la revalorisation du bien immobilier sur toute la période.

Exemple :

- Investissement en nue propriété 60 000€ pour un bien d’une valeur de 100 000€ en pleine propriété

- Hypothèse de revalorisation de l’immobilier : 1,25% par an sur 15 ans

- Valeur du bien au terme de l’opération : 120 483€

- Gain net : 120 483 – 60 000 = 60 483€

► Réduction d’ISF

Le montant d’une acquisition en démembrement sort de l’assiette taxable à l’ISF, que l’investissement ait été réalisé comptant ou au moyen d’un prêt bancaire.

Exemple : prenons le cas d’un contribuable dont la tranche marginale d’ISF est de 0,7%. Si ce dernier investit 200 000€ dans la nue propriété d’un bien, il réduira son ISF de 1 400€ chaque année pendant la durée du démembrement temporaire (généralement 15 ans).

► Possibilité de démembrer des parts de SCPI

Depuis peu, le mécanisme du démembrement est également applicable à certaines SCPI de rendement qui offrent la possibilité d’acquérir uniquement la nue propriété ou l’usufruit des parts.

Dans ce cas, le démembrement se fait selon une table de calcul qui fixe le prix de la nue-propriété et celui de l’usufruit.

Répartition moyenne nue propriété/usufruit

| Nue-propriété | Usufruit | |

|---|---|---|

| 5 ans | 80% | 20% |

| 10 ans | 65% | 35% |

Les avantages sont les mêmes que dans l’immobilier résidentiel à l’exception que dans le cas d’un financement bancaire, l’investisseur ne peut pas déduire les intérêts d’emprunt de ses revenus fonciers existants.

Pour plus d’information sur le sujet je vous invite à consulter l’article suivant. Démembrement de SCPI

Investir en démembrement de propriété permet de bénéficier d'un effet de levier optimisé qui consiste à payer et à rembourser 60 % du prix du bien, pendant qu'il se valorise sur 100% de sa valeur tout en optimisant sa fiscalité et ce, sans aucun souci de gestion !

Pour en savoir plus, renseignez-vous auprès de professionnels indépendants du conseil en gestion de patrimoine qui sauront vous accompagner dans la mise en place de tels investissements.

On vous accompagne dans les étapes de votre projet !