Les solutions financières

Pour pouvoir obtenir un complément de revenu de 1000€ par mois, il vous faudra disposer d’un capital de prêt de 400.000€ au moment du départ à la retraite. Pour cela, il y aura plusieurs types de supports financiers que vous pourrez utiliser pour réussir à atteindre cet objectif. Mais une règle simple à garder en tête est que plus vous commencerez tôt à épargner plus le budget à y consacrer sera réduit.

1. L’assurance vie

La phase d’épargne

Pour ceux qui cherchent une solution d’épargne flexible pour préparer leur retraite, l’assurance vie peut être la solution la plus adaptée. En effet, véritable « couteau suisse » de l’épargne, elle peut grâce à la pluralité des supports qu’elle propose, vous permettre de vous préparer un complément de revenu à la retraite. Ainsi, vous pouvez épargner tous les mois sur les contrats d’assurance vie avec pour objectif d’atteindre un montant d’épargne suffisant au moment du départ à la retraite.

L’avantage de cette solution est la souplesse qu’elle vous apportera. Ainsi, pendant toute la phase d'épargne vous aurez la possibilité de stopper ou de reprendre les versements à tout moment mais également d’abonder de manière exceptionnelle si vous avez une rentrée d’argent. Cela vous permettra d’atteindre plus rapidement votre objectif. À l’opposé, si vous stoppez les versements ou si vous rachetez une partie de votre contrat, vous devrez compenser pour être sûr de créer suffisamment de capital pour obtenir le complément de revenu souhaité.

La phase de retraite

Vous aurez une fois l'âge de la retraite atteint, plusieurs possibilités de sortie de votre épargne.

Le rachat progressif en consommant votre capital Ce type de rachat vous permet de bénéficier d’un complément de revenu pendant une durée déterminée et ce jusqu’à épuisement du capital. L’avantage de cette solution est de vous permettre d’atteindre une rente de 1000€ par mois avec un capital moins important. Mais une fois votre capital consommé le complément de revenu s’arrêtera ; c’est donc un pari sur les tables de mortalité. Vous trouverez dans le tableau ci-joint des exemples de rachat d'un contrat d’assurance vie sur différentes périodes pour un complément de revenu de 1000€ en partant d’une rémunération de 3%.

| Durée des rachats | Capital à prévoir |

|---|---|

| 10 ans | 105 000€ |

| 20 ans | 190 000€ |

| 30 ans | 240 000€ |

| 40 ans | 290 000€ |

Les rachats progressifs sans consommation du capital

Dans ce cadre, vous ne rachèterez que l’équivalent des gains réalisés sur votre contrat. Si l’on parle d’un contrat qui a un rendement de 3%, le capital de votre contrat devra au moins représenter 435.000€.

La rente viagère

Dans ce cas de figure, vous perdez la propriété de vos liquidités et l’assureur s’engage à vous verser une rente viagère jusqu’à votre décès. Cette rente pourra également être réversible si vous avez choisi cette option au moment du versement de la rente.

Il est important de noter que la rente viagère est directement impactée par les ajustements réguliers des tables de mortalité. Ces tables, utilisées pour calculer le montant de la rente, prennent en compte l'espérance de vie, qui évolue avec le temps. Les révisions récentes des tables de mortalité, reflétant une espérance de vie plus longue, peuvent entraîner une baisse des montants versés en rente viagère, car les assureurs ajustent les calculs pour garantir le versement à vie.

Que se passe-t-il en cas de décès ?

Dans le cadre d'une assurance-vie, la fiscalité avantageuse dont bénéficient vos héritiers dépend de l'âge de l'assuré au moment du décès. Avant 70 ans, les sommes versées par le bénéficiaire en cas de décès bénéficient d'un abattement de 152 500 € par bénéficiaire, permettant de transmettre un capital important sans frais de succession. Au-delà de cet abattement, les primes versées sont soumises à un prélèvement de 20 % jusqu'à 852 500 € et à 31,25 % au-delà.

En revanche, après 70 ans, les primes versées sont intégrées à la succession et sont soumises aux droits de succession, après un abattement global de 30 500 €. Cependant, les contrats d'assurance-vie bénéficient d'un traitement fiscal favorable, car seuls les gains générés par le contrat sont soumis à l'impôt sur le revenu lors du rachat.

Cette spécificité fiscale fait de l'assurance-vie un outil de transmission et d'épargne particulièrement avantageux, tant pour la préparation de la retraite que pour la transmission de patrimoine. Il faut dès lors rédiger la clause bénéficiaire en cas de décès avec l’aide de votre conseiller indépendant pour optimiser au mieux la transmission de ce patrimoine.

2. Le PER ou Madelin Retraite

La phase d’épargne

Ce sont aujourd’hui les seules solutions spécifiquement dédiées à la retraite qui sont mis à disposition par l’état. Elles vous permettent de déduire de vos revenus les sommes que vous versez sur ces contrats. Mais cette déduction est plafonnée :

- Plafond PER : 10 % des revenus 2021 imposables, dans la limite de 32.908 euros (soit 10 % de 8 fois le PASS 2021) ou, si plus favorable, dans la limite de 10 % du PASS 2021, soit 4.113 euros.

- Plafond Madelin retraite : 3,75 % du revenu professionnel majoré de 7 % du PASS (le PASS en 2022 est de 41 136 €); Dans la limite de 3% de 8 PASS soit 9 872 € en 2022.

Les deux solutions fonctionnent de manière similaire pendant la phase d’épargne. La seule différence est que les versements que vous vous engagez à réaliser sur votre contrat Madelin ne peuvent être stoppés et repris sur le même contrat Madelin.

La phase de retraite

Là aussi, le fonctionnement est similaire : vous pourrez sortir vos liquidités sous forme de rente. Avec tout de même une légère différence pour le PER (anciennement PERP) puisque vous pourrez récupérer jusqu’à 20% sous forme de capital au moment du départ à la retraite.

Le choix de la rente que vous allez effectuer au moment du départ à la retraite aura une grande importance sur le montant de celle-ci. Ainsi la rente la plus élevée sera celle qui ne bénéficie pas de réversion. La contrepartie de cette rente est que si vous décédez avant l’âge prévu par la table de mortalité, l’assureur conservera les fonds de votre contrat. Votre conseiller indépendant pourra vous accompagner dans le choix le plus adaptée à votre situation.

Les solutions immobilières

3. La Location Meublée Non Professionnelle (LMNP)

C’est une des solutions immobilières les plus utilisée aujourd’hui pour obtenir des compléments de revenus. En effet, l’un des principaux avantages du dispositif LMNP est de pouvoir profiter de l’amortissement comptable du bien pour bénéficier de revenus exonérés en moyenne à plus de 90% d’impôt sur le revenu.

En 2024, certains secteurs sont particulièrement porteurs pour la location meublée, notamment les résidences étudiantes, qui continuent de bénéficier d'une demande soutenue dans les grandes villes universitaires, ainsi que les EHPAD, dont l'expansion est alimentée par le vieillissement de la population. Ces investissements garantissent souvent des taux d'occupation élevés et des revenus locatifs stables.

Le conseil de l'expert

Chez Netinvestissement, nous vous conseillons d’être principalement investi dans des résidences étudiantes ou des EHPAD qui sont aujourd’hui les deux secteurs économiques qui proposent la plus grande profondeur de marché.

Mais comme tout investissement ce type de solution demande d’être préparé avant le départ à la retraite si vous souhaitez utiliser le levier du crédit. En revanche, si vous avez les liquidités suffisantes, vous pourrez investir directement sur un bien quelques mois avant votre départ à la retraite. Pour vous donner une idée de budget nécessaire pour obtenir un complément de revenu de 1000€ par mois, il vous faudra posséder des investissement compris entre 300.000€ et 400.000€.

4. Les SCPI

Pour ceux qui ont une appétence pour l’immobilier mais qui n’ont pas envie de supporter la gestion d’un bien, les SCPI sont une solution adaptée. Ainsi, grâce à ce type de support, vous devenez propriétaire d’une partie d’un parc immobilier détenu par un gestionnaire.

Les rendements actuels des SCPI se situent autour de 4 % à 6 %, en fonction du type d'actif (bureaux, commerces, logistique, santé). Toutefois, l'évolution des prix immobiliers et l'augmentation des taux d'intérêt peuvent influencer à la baisse les performances futures. Il est également de plus en plus fréquent de financer l'acquisition de parts de SCPI via des crédits immobiliers, avec des conditions bancaires attractives malgré une légère hausse des taux.

Vous bénéficiez dès lors de revenus fonciers distribués par la SCPI et des éventuelles revalorisations de parts. Autre avantage de ce type de support, vous ne subissez pas de frais au moment de la souscription. Ainsi, si vous investissez 100.000€ et que votre SCPI propose un rendement de 5%, vous obtiendrez un revenu de 5000€. Les frais de souscription sont en effet prélevés au moment vous revendrez vos parts.

Mais pour obtenir un revenu de 1000€ par mois pendant votre retraite, il faudra au moins être titulaire d’un montant de 240.000€ à 300.000€. Pour cette valeur de SCPI, nous vous conseillons de vous rapprocher de votre conseillez indépendant qui pourra construire une allocation diversifiée pour sécuriser au maximum votre investissement.

Mais tous les épargnants n’ont pas à disposition ces sommes d’argent au moment du départ à la retraite. Il faudra donc préparer cette opération en amont. Vous pourrez ainsi profiter du levier du crédit. En effet, les parts de SCPI peuvent se financer à crédit au même titre qu’un bien immobilier. A noter tout de même que les taux pratiqués par les établissements bancaires sont légèrement supérieurs au prêt immobilier dans le cadre du financement de parts de SCPI.

5. Inflation et rentes : comment anticiper l'érosion du pouvoir d'achat ?

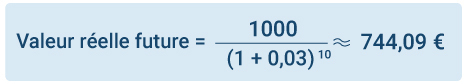

Dans un contexte économique marqué par une inflation persistante, il devient essentiel de tenir compte de l’érosion du pouvoir d’achat sur les rentes et revenus à la retraite. L'inflation affecte directement la valeur réelle des rentes perçues à long terme, réduisant leur pouvoir d’achat au fil du temps. Par exemple, avec un taux d'inflation annuel de 3 %, une rente de 1 000 € par mois aujourd'hui ne vaudrait plus que 744 € :

Dans 10 ans, ce qui représente une perte de pouvoir d’achat significative. Il est donc crucial d’anticiper cet effet en ajustant ses stratégies d’épargne et d’investissement.

Parmi les solutions envisageables, il est possible d’opter pour des produits financiers indexés sur l’inflation ou d’investir dans des actifs offrant des rendements supérieurs à l'inflation, comme certaines SCPI ou placements en actions. En prenant en compte différents scénarios économiques et des taux d’inflation variant de 2 % à 4 %, il devient clair que ne pas anticiper l'impact de l'inflation peut compromettre la stabilité financière à la retraite.

Par conséquent, il est recommandé d’intégrer des produits à forte croissance dans son portefeuille, de manière à protéger son capital et ses revenus à long terme contre cette érosion.

6. Optimiser ses investissements grâce à une analyse patrimoniale personnalisée

Il est essentiel de souligner l'importance d'une analyse patrimoniale personnalisée pour chaque investisseur, en tenant compte de sa situation financière et de ses objectifs spécifiques. Chaque profil d'investisseur est unique, et une approche standardisée ne permet pas d'optimiser les choix d'investissement. Une analyse approfondie permet de déterminer les actifs les plus adaptés, qu'il s'agisse d'immobilier, de produits financiers ou d'autres placements.

En outre, il est fortement recommandé de s'entourer de conseillers spécialisés qui peuvent fournir des recommandations éclairées et adaptées. Ces experts peuvent aider à naviguer dans la complexité des marchés et des réglementations, tout en offrant une vision claire des opportunités d'investissement. Avec un accompagnement adéquat, les investisseurs peuvent élaborer une stratégie solide, maximiser leur rendement et atteindre leurs objectifs patrimoniaux de manière efficace et sécurisée.

Vous aurez pu noter au travers de ce guide qu’il y a de multiples manières d’atteindre un objectif de 1000€ de complément de revenu à la retraite. Que ce soit par des solutions financières ou immobilières, c’est un objectif de revenus qui est atteignable.

Il faut cependant bien prendre en compte le facteur temps pour être sûr de ne pas avoir un manque de revenu à la retraite. Il peut être également important de diversifier les solutions dans un soucis d’équilibre de votre patrimoine. Nos conseillers indépendants vous accompagne dans la conception d’une solution sur-mesure répondant à vos objectifs.

On vous accompagne dans les étapes de votre projet !