L’assurance vie : le risque de la disponibilité

L’assurance vie peut être une solution envisageable pour la préparation à la retraite mais qui ne sera pas forcément la plus adaptée. En effet, la facilité à pouvoir sortir l’ensemble des fonds avant votre départ à la retraite peut représenter un risque important. Si par exemple, vous capitalisez sur votre contrat, vous pourriez être tenté de récupérer les fonds avant votre départ à la retraite. Vous seriez alors en danger financier au moment du départ à la retraite, avec une solution qui n’aura plus assez de capital pour vous assurer un complément de revenus suffisant.

Mais pour ceux que cette disponibilité rassure, l’assurance vie pourra être un très bon support. En effet, ce n’est pas pour rien qu’elle est aujourd’hui le placement préféré des français. C’est un véritable couteau suisse de l’épargne. Elle peut aussi bien servir à préparer un complément de revenus que préparer la transmission d’une partie de votre patrimoine en exonérant vos héritiers de droits de succession. Mais attention, cet avantage successoral est valable à hauteur de 152 500€ par bénéficiaire pour les sommes versées avant vos 70 ans. Pour les sommes versées après vos 70 ans, l’exonération est valable jusqu’à 30 500€ tout bénéficiaires confondus.

Pour rappel, vous trouverez ci-dessous la fiscalité appliquée à l’assurance vie pendant la phase d’épargne appliquée aux intérêts que vous récupérez quand vous réalisez un rachat sur votre contrat.

| Avant le 27 septembre 2018 | Après le 27 septembre 2018 | |

|---|---|---|

| < 150 000€ |

Entre 0 et 4 ans : 35% PFL et 17,2% PS Entre 4 et 8 ans : 15% PFL et 17,2% PS Après 8 ans : 7,5% PFL + abattement de 4 600€/9 200€ et 17,2% PS |

Entre 0 et 8 ans : 30% Après 8 ans : 7,5% PFL + abattement de 4 600€/9 200€ et 17,2% PS |

| > 150 000€ |

Entre 0 et 4 ans : 35% PFL et 17,2% PS Entre 4 et 8 ans : 15% PFL et 17,2% PS Après 8 ans : 7,5% PFL + abattement de 4 600€/9 200€ et 17,2% PS |

Entre 0 et 8 ans : 30% Après 8 ans : 30% + abattement de 4 600€/9 200€ |

Une fois arrivé à la retraite, vous aurez un grand nombre de possibilités de sortie. Vous pourrez bien sûr récupérer les fonds sous forme de capital. Mais encore, vous pourrez également compléter vos revenus grâce à des rachats partiels avec consommation ou non de votre capital. La dernière possibilité est le versement d’une rente viagère calculée selon le capital constitué et votre âge. Cette rente à la particularité d’être fiscalisée selon le régime des rentes à titre onéreux ainsi en fonction de votre âge la fiscalité ne sera pas la même.

| Pourcentage de la rente imposé | Tranche d'âge |

|---|---|

| 70% | Moins de 50 ans |

| 50% | Entre 50 et 59 ans |

| 40% | Entre 60 et 69 ans |

| 30% | Après 70 ans |

Netinvestissement vous recommande :

Qu’est-ce qu’une Assurance-vie ?

Net Academy |

Suivez le cursus : Assurance-Vie

Net Academy |

Suivez le cursus : Assurance-Vie

Le PERP : la solution pour la retraite

C’est la seule solution du marché spécifiquement dédiée à la retraite. Le PERP (Plan Epargne Retraite Populaire) vous permet de construire un capital qui servira de base de calcul à votre complément de revenus.

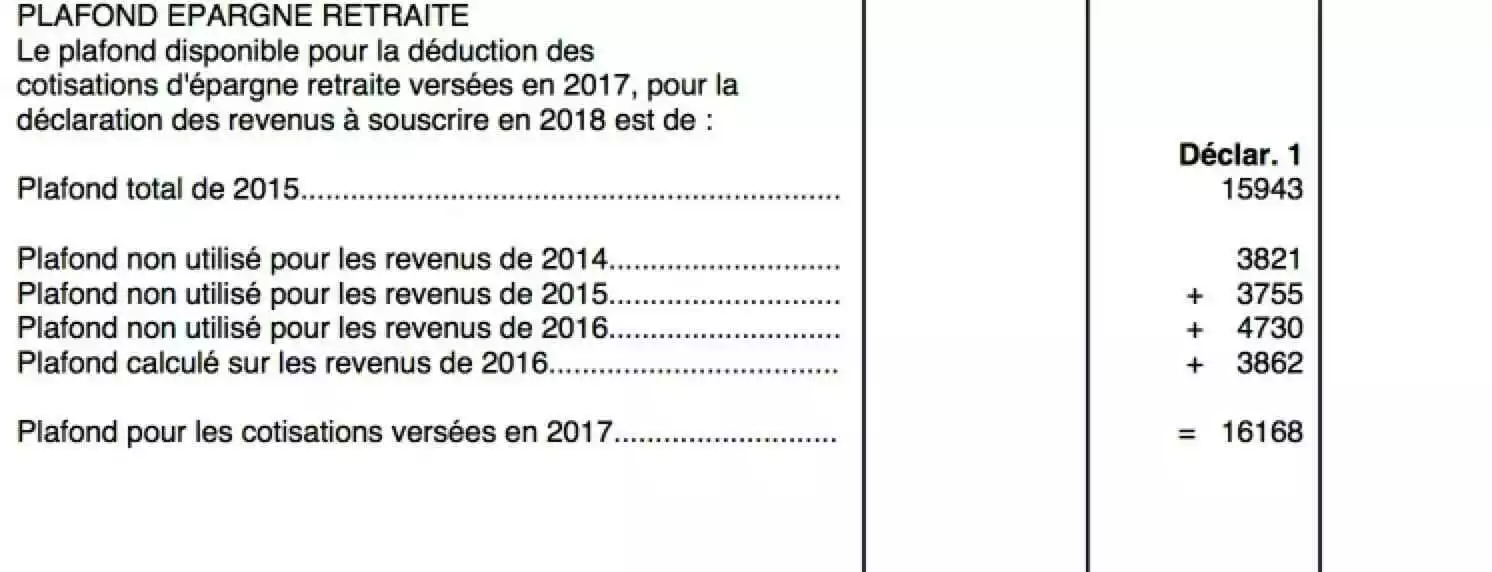

Mais à la différence de l’assurance vie, il vous permet de bénéficier d’avantages fiscaux lors de la phase d’épargne. Vous ne le savez peut-être pas, mais sur votre avis d’imposition est stipulé le montant disponible que vous pouvez déduire de votre revenu imposable si vous alimentez un PERP. Ce montant se trouve sur la quatrième page de l’avis d’imposition.

Ainsi, les sommes que vous versez sur votre PERP viennent directement en déduction de votre revenu. La réduction d’impôts liée à ce versement se calcule selon votre tranche marginale d’imposition. Si par exemple, vous êtes soumis à une tranche marginale d’imposition de 30% et que vous versez 3 000€ sur votre PERP, vous bénéficiez d’une réduction d’impôts de 900€.

L’un des principaux avantages quand vous démarrez la constitution de votre retraite à l’âge de 30 ou 40 ans, est la durée de cotisation que vous avez devant vous. Ainsi, pour une même rente à l’âge de la retraite, vous devez consacrer un budget inférieur de moitié si vous démarrez à 30 ans plutôt qu’à 50 ans.

Une fois l’âge de la retraite atteint, vous pourrez profiter du complément de revenus que le PERP vous offrira. En fonction de votre situation familiale et de vos objectifs, vous pourrez bénéficier de différents types de rentes avec ou sans réversion. Mais il faut également penser que vous aurez la possibilité de retirer 20% sous forme de capital sans justification particulière. Pour les primo accédants, vous pourrez même débloquer la totalité sous forme de capital pour l’achat de votre future résidence principale.

Le Madelin retraite : la solution retraite destinée au professionnel indépendant

Il s’agit de l’équivalent du PERP mais réservé aux personnes qui ont une activité non salariée. Il fonctionne de la même manière que le PERP à la différence que les cotisations sont payées à titre professionnel et viennent en déduction du résultat comptable de votre société ou entreprise individuelle.

Il faut cependant faire attention au niveau de l’enveloppe fiscale disponible. En effet, le disponible PERP et Madelin a une base commune aux deux dispositifs, qui est de 10% du résultat ou du bénéfice comptable jusqu’à 8 fois le PASS, auquel s’ajoute 15% de la tranche de 1 à 8 PASS (plafond annuel de la sécurité sociale qui est pour 2017 de 39 228 €).

La sortie est également différente du PERP. Dans le cadre du Madelin Retraite, vous n’aurez que la possibilité de sortir sous forme de rentes. Il n’y a pas de sortie en capital possible.

A lire aussi :

Pourquoi transférer son contrat retraite (PERP, Madelin, ...) ?

Contrat Madelin : la solution pour bien préparer sa retraite

Le PEA : l’oublié des solutions retraite

Trop souvent méconnu des épargnants, le PEA est une solution à ne pas négliger dans la préparation à la retraite. Il est un support parfait pour se préparer un complément de revenus net de fiscalité.

Mais attention, chez Netinvestissement nous vous conseillons d’utiliser un PEA assurantiel qui a la particularité d’être investi sur des OPCVM et non sur des titres en direct. Ainsi, l’exposition aux risques marchés financiers est bien plus maîtrisée que sur les actifs en direct. Votre conseiller peut vous accompagner dans la construction d’une allocation sur mesure en fonction notamment de votre âge et de la date prévue de votre départ à la retraite.

Il vous sera ainsi conseillé d’investir de manière mensuelle sur votre PEA, pour vous permettent de vous constituer le capital nécessaire au jour du départ à la retraite mais également pour lisser les évolutions des marchés financiers.

Une fois à l’âge de départ à la retraite, vous pourrez récupérer vos fonds sous forme de rentes non fiscalisées. C’est bien ici le principal avantage du PEA. Vous aurez également la possibilité de sortir sous forme de rachat partiel ou total si vous le désirez.

A lire aussi :

Les SCPI : l’immobilier sans contrainte

De plus en plus d’investisseurs se tournent vers les SCPI pour réaliser un investissement immobilier. En effet, elles permettent de bénéficier des avantages de l’immobilier classique sans les inconvénients. Grâce à la pluralité des locataires et des biens immobiliers présents dans une SCPI, le risque locatif et le risque lié à la valorisation de votre patrimoine sont fortement diminués. Ainsi, vous pouvez bénéficier des rendements de l’immobilier sans aucun souci de gestion.

Pour vous préparer un complément de revenus pour la retraite issu de ces SCPI, vous pouvez utiliser le levier du crédit. Etant donné qu’il va vous rester plus de 20 ans avant votre départ à la retraite, vous avez tout intérêt à financer vos parts de SCPI à crédit. Une fois arrivé à l’âge de prendre votre retraite, le prêt doit en revanche être remboursé dans son intégralité pour que vous puissiez profiter de votre complément de revenus. Mais ce type d’opération sera soumis à l’acceptation de la banque qui étudiera la faisabilité de votre dossier.

La location meublée non professionnelle (LMNP) : le rendement sans fiscalité

C’est une des solutions les plus adaptées pour se créer un complément de revenus. En effet, en investissant dans le cadre de ce dispositif, vous devenez propriétaire par exemple d’une chambre étudiante ou d’une chambre en EHPAD et vous signez un bail commercial avec un gestionnaire de résidence qui est de fait votre locataire. Au sein de ce bail va être prévue la prise en charge des frais et éventuelles réparations liés à votre investissement. C’est ce que l’on appelle l’article 605 (la prise en charge des petites réparations) et l’article 606 (la prise en charge des grosses réparations). Par ailleurs, si le gestionnaire est de qualité, vous ne subirez pas le risque de loyers impayés ou de vacances locatives qu’il peut y avoir sur un bien immobilier classique.

Mais l’un des principaux avantages de ce type d’investissement est la possibilité d’amortir comptablement votre bien ainsi que le mobilier qui le compose. Le principe de l’amortissement comptable vous permet de créer une charge comptable qui va vous amener à être exonéré sur près de 90% à 100% des revenus issus de cet investissement pendant des durées allant jusqu’à plus de trente ans si votre bien est financé à crédit.

Pour les mêmes raisons que pour les SCPI, vous avez donc tout intérêt à financer l’acquisition de votre bien en utilisant le levier du financement bancaire. Vous pourrez ainsi déduire de vos revenus issus de l’investissement les intérêts d’emprunt et les éventuels frais liés à la mise en place du prêt.

Pour ce qui est des secteurs dans lesquels nous vous conseillons d’investir, nous vous préconisons, chez Netinvestissement, de vous positionner principalement sur les résidences étudiantes ainsi que les EHAPD qui ont une profondeur de marché importante. Elles seront bien plus sécurisantes qu’une résidence de tourisme ou d’affaire.

La loi Pinel : la création de capital par l’immobilier

Le dispositif Pinel a remporté un franc succès suite au manque de réussite de la loi Duflot. Le principe fondamental du Pinel est de vous permettre d’investir dans un bien immobilier neuf et d’obtenir pour cela une réduction d’impôts, en fonction de la durée de mise en location que vous allez choisir.

A lire aussi :

Investissement immobilier Pinel : les étapes de A à Z

8 clés pour réussir son investissement immobilier en loi Pinel

Défiscalisation immobilière : quel dispositif est le plus efficace (Pinel ou Malraux) ?

| Durée de mise en location | Réduction d’impôts sur le montant de l’investissement |

|---|---|

| 6 ans | 12% |

| 9 ans | 18% |

| 10 ans | 19% |

| 11 ans | 20% |

| 12 ans | 21% |

Mais il faut bien garder à l’esprit que vous réalisez un investissement immobilier et ne pas confondre avec l’achat d’une réduction d’impôts. Ainsi, les critères de choix de votre bien immobilier doivent respecter deux règles essentielles : la solidité des intervenants (promoteurs, assureurs, banquiers, conseillers etc.) et l’emplacement du bien immobilier.

Ce type d’investissement vous permet donc de capitaliser votre imposition car ceux-ci seront investis chaque année dans le projet.

Une fois la fin du dispositif Pinel atteinte, vous pourrez revendre votre bien et récupérer un capital qui correspondra (si tout se passe bien) à votre économie d’impôts complétée de la revalorisation éventuelle de votre bien immobilier. Ce capital pourra être réinvesti sur un support d’épargne en attendant l’arrivée de votre retraite ou servir d’appui pour une nouvelle opération d’investissement.

La retraite est depuis quelques années un sujet central qui préoccupe grand nombre de français. La baisse attendue des pensions retraite servies par les régimes obligatoires vous contraignent à vous pencher sur les solutions qui existent. Mais parmi les différentes possibilités qui se proposent à vous, vous devez sélectionner celle qui vous correspond le mieux ou qui est réalisable. Pour cela, un conseiller Netinvestissement peut vous accompagner en réalisant tout d’abord un audit patrimonial. Une fois cet audit réalisé, il peut construire avec vous une solution personnalisée, adaptée à votre situation et à vos objectifs.

On vous accompagne dans les étapes de votre projet !