Pourquoi investir dans la SCPI PF Grand Paris ?

Perial a toujours eu pour leitmotiv d’anticiper les évolutions. La toute première SCPI lancée sur le marché, c’est eux ! La première SCPI basée sur des critères extra financiers selon une grille ISR avec PFO2, c’est eux aussi.

De nos jours, la stratégie de PERIAL suit deux axes inscrits dans le sens de l’histoire immobilière : la réduction de la consommation d’énergie et la flexibilité d’utilisation des surfaces tertiaires.

En effet, le secteur de l’immobilier fait partie des plus consommateurs d’énergie en France. Face à ce constat et en plus de cette stratégie innovante, PERIAL AM a décidé d’intégrer une dimension responsable et durable dans sa stratégie d’investissement. Eprouvée avec PFO2, elle régit désormais l’ensemble des véhicules d’investissement.

En 2023, sachant que le marché des bureaux est en pleine mutation, de nouveaux modes de travail émergent depuis quelques années tels que :

- le co-working

- le nomadisme

- le desk-sharing

- le flex-office

PERIAL AM, gérant de la SCPI PF Grand Paris, tient bien évidemment compte de ces évolutions dans sa stratégie d’investissement et acquière des actifs immobiliers innovants et de grande qualité en tenant compte de ces évolutions.

L’un des derniers exemples en date est l’acquisition de l’immeuble Visio Défense. Il fait parti d’un ensemble plus vaste appelé Terrasses Bellini en plein cœur du premier quartier d’affaires européen. L’actif représente plus de 5 milles mètres carrés et comprend évidemment un immense parking.

Ce qui rend cette acquisition particulièrement opportune se décrit en deux points :

- Cet immeuble a été restructuré en 2019 et donc remis aux normes en vigueur

- Le locataire est WeWork : géant américain du coworking avec un bail de 12 ans

netinvestissement vous recommande :

Qu'est-ce qu’une SCPI de rendement ? Risques, frais…

Le tuto placement Net Academy (EPISODE 1)

Le tuto placement Net Academy (EPISODE 1)L’expertise d’une société de gestion spécialisée

Comme nous l’avons dit, la SCPI PF Grand Paris est gérée par PERIAL Asset Management qui est une société de gestion historique puisque celle-ci a vu le jour en 1966.

Le groupe PERIAL est spécialisé dans l’immobilier et son activité s’articule autour de quatre grands pôles que sont :

- PERIAL Asset Management (investissement, arbitrage pour le compte des SCPI/OPCI),

- PERIAL Property Management (gestion locative et administration de biens),

- PERIAL développement (promotion immobilière) et

- PERIAL Placements (distribution des produits auprès notamment de 250 conseillers indépendants).

L’offre de PERIAL Asset Management est constituée de produits collectifs d'épargne (SCPI et OPCI) destinés aux épargnants particuliers ainsi qu'aux investisseurs institutionnels.

Aujourd’hui, PERIAL gère 4 SCPI (PF Grand Paris, PFO, PFO2, PF Hospitalité Europe) et une SCI : Eurocarbone. À l’heure actuelle les fonds gérés par PERIAL AM atteignent une capitalisation de près de 5 Milliards d’euros ce qui en fait un acteur majeur du secteur.

Une SCPI historique

La SCPI PF Grand Paris est l’une des plus anciennes SCPI puisqu’elle a été créée en 1966 (anciennement SCPI PF1). Cette SCPI a absorbé en 2012 la SCPI PF2 car elles avaient des stratégies d’investissement ainsi qu’un patrimoine immobilier très similaires. Cette fusion a été faite dans le but de bénéficier d’une SCPI plus diversifiée pour les associés et d’avoir une plus grande sécurisation en termes de patrimoine immobilier.

En résulte une consolidation du rendement de la SCPI dans le temps ainsi que du prix de la part.

Celle-ci est désormais composée de 15 190 associés et atteint une capitalisation de 657 456 156 € au 30/09/2018.

Tout savoir sur Epargne Pierre

Les performances de la SCPI PF Grand Paris

Chiffres de la SCPI PF Grand Paris :

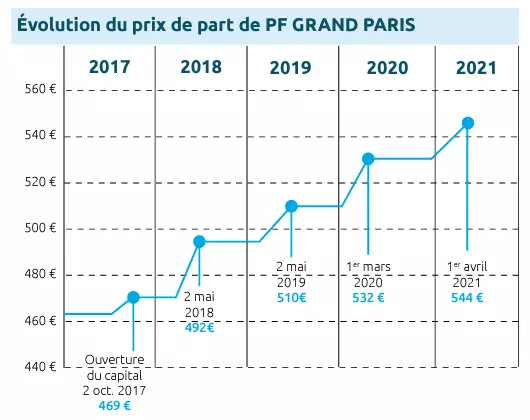

- Prix de souscription : 544 €.

- Minimum de souscription : 10 parts (5 440 €) pour les nouveaux associés, pas de minimum pour les associés existants.

- Délai de jouissance : le premier jour du sixième mois suivant la date de souscription.

- Taux d'occupation financier (30/09/2018) : 92,9%.

- Commission de souscription : 11,4 % TTC perçus lors de la revente de vos parts.

- Taux de distribution 2021 : 4,42 %.

Un changement de stratégie à partir de 2017

Initialement, la SCPI PF1 était une SCPI à capital fixe

Les SCPI à capital fixe se font rares aujourd’hui car elles présentent plus de contrainte que les SCPI à capital variable.

En effet, les fenêtres pour la souscription de parts de SCPI à capital fixe sont bien souvent limitées car elles ont lieu lors de périodes d’augmentation de capital de la SCPI. De ce fait, il peut être très ardu de souscrire des parts de SCPI à capital fixe car cette même SCPI peut ne pas ouvrir son capital pendant de nombreux mois voire plusieurs années.

De plus, les SCPI à capital fixe présentent un inconvénient majeur : la difficulté de revente des parts. En effet, le gestionnaire d’une SCPI à capital fixe ne garantit pas lui-même la liquidité des parts. Ainsi la revente de parts de SCPI à capital fixe s’opère via un marché de gré à gré (marché secondaire) qui est régi par la loi de l’offre et de la demande.

Dans ce cas, les vendeurs de parts vont être mis en face d’acquéreurs et le prix de vente ne sera pas nécessairement le prix de départ établi par le gestionnaire. De plus, le prix d’acquisition ne représentera pas forcément la valeur du patrimoine immobilier qui compose la SCPI.

Mieux vaut donc aujourd’hui privilégier les SCPI à capital variable pour les futurs acquéreurs.

La SCPI PF1 devient une SCPI à capital variable

En ce sens, courant 2017, PF1 a opté pour la variabilité du capital de son capital. Ainsi, la valeur des parts vendues n'est plus déterminée par la loi de l'offre et de la demande (marché secondaire) mais est directement liée à la valeur du patrimoine immobilier détenu par la SCPI.

Concrètement, c'est le gestionnaire qui va assurer la liquidité des parts. Ainsi, les souscripteurs de part achètent des parts de SCPI à un prix connu et applicable au moment de l’achat aux épargnants vendeurs de parts. Si toutefois le nombre d'acheteurs dépasse le nombre de vendeurs, le gestionnaire émettra de nouvelles parts de SCPI.

La SCPI PF1 devient la SCPI PF Grand Paris

En plus d’avoir opté pour la variabilité de son capital, la SCPI PF1 a entamé un virage stratégique majeur en octobre 2017.

Le gérant de la SCPI a en effet choisi d’orienter sa stratégie d’investissement sur le Grand Paris et a dans le même temps changé de nom, passant de la SCPI PF1 à la SCPI PF Grand Paris.

Ainsi, la SCPI investit dorénavant la collecte dans des actifs immobiliers du Grand Paris et arbitre également des actifs qu’elle possédait vers des immeubles dans le Grand Paris. Cette zone géographique a été privilégiée car elle offre de très bonnes perspectives pour la valorisation du parc immobilier de la SCPI et donc la revalorisation dans le temps des détenteurs de parts.

Une zone géographique offrant de très bonnes perspectives

Comme son nom l’indique, la SCPI PF Grand Paris concentre dorénavant sa stratégie d’acquisition sur un patrimoine immobilier dans la zone du Grand Paris. 1er secteur économique d’Europe, 1er bassin d’emploi d’Europe. Rien que ça !

Le Grand Paris : un projet de grande ampleur

Paris, et plus globalement la région parisienne, est la zone la plus dynamique et la plus importante en France et en Europe au niveau économique et culturel. Pour illustrer ce propos, sachez que la région parisienne est la région d’Europe qui génère le plus important PIB.

Dans les faits, la région parisienne est aujourd'hui le plus important marché de bureaux en Europe et le troisième plus grand au niveau mondial : celle-ci est composée de plus de 50 millions de m2 d'espace de bureaux comprenant notamment le quartier de La Défense qui est tout bonnement le premier quartier d’affaires en Europe.

Ces indicateurs font déjà état d’une véritable puissance et impulsion économique pour la région parisienne et la tendance n’est pas prête de s’inverser. En effet, il n’a pas dû vous échapper que la région est en véritable mutation et bénéficie d’un projet de grande ampleur qu’est le projet du Grand Paris. Ce projet pharaonique, insufflé et lancé dès 2008 vise à élever Paris et son agglomération au rang de véritable métropole mondiale. Une des composantes majeures de ce projet du Grand Paris est le Grand Paris Express.

En effet, le Grand Paris Express consiste en l’élaboration de quatre lignes distinctes de métro automatiques au sein de l’agglomération parisienne et de sa périphérie, ainsi que de l’extension de deux lignes de métro déjà existantes. Ce projet donne déjà une idée de la future attractivité de la région parisienne qui ne va cesser d’augmenter dans les années à venir.

Cette attractivité est également illustrée par les Jeux Olympiques qui auront lieu à Paris en 2024. Ceux-ci devraient impacter le PIB de l’Île-de-France de 5,3 à 10,7 milliards d'euros et la création de près de 250 000 emplois d’après une étude de juin 2016 dirigée par le Centre de Droit et d'Economie du Sport (CDES) de Limoges.

En outre, dans la cadre d’une baisse du marché de l’immobilier au niveau national, il a été constaté que le marché francilien est historiquement moins impacté que le marché global. En investissant dans la SCPI PF Grand Paris, vous investissez donc dans un sous-jacent immobilier qui est peu fluctuant à travers le temps. Cette stratégie d’investissement dans le Grand Pris vise ainsi également à sécuriser les investissements et donc le prix des parts de la SCPI.

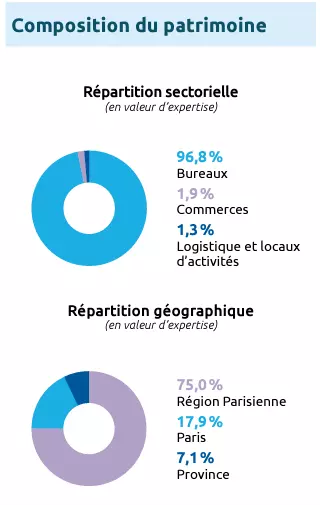

Répartition géographique

Avec sa stratégie, la SCPI PF Grand Paris se compose d’un patrimoine immobilier investit majoritairement dans des bureaux à Paris et sa région.

Au 30 septembre 2021, la répartition géographique des actifs immobiliers de la SCPI PF Grand Paris était de :

- 75% d’actifs en région parisienne.

- 17% à Paris intra-muros.

- 7% en province.

S’agissant de la répartition sectorielle, la SCPI PF Grand Paris est composée au 30 septembre 2021 de bureaux à 97%, de locaux d’activités à hauteur de 1% et de commerces à hauteur de 2%.

La SCPI PF Grand Paris : pour quels objectifs d'investissement ?

Cette SCPI, de par son histoire et sa résilience à traverser le temps, est une SCPI fonds de portefeuille. Par ce terme, nous qualifions les SCPI fiables de type « bon père de famille ». C’est pourquoi elle est recommandée sur des investissements long termistes supérieurs à 8 ou 10 ans.

Nous apprécions particulièrement l’utiliser lors de la préparation à la retraite en démembrement grâce à son pouvoir de revalorisation du prix de la part. Tout comme lors d’un financement à crédit pour consolider la perception de revenus en complément d’autres SCPI plus dynamiques.

Car ne l’oublions pas : en SCPI comme pour tout investissement, il ne faut pas mettre tous ses œufs dans le même panier !

À quel type d'investisseur s'adresse la SCPI PF Grand Paris ?

Oye, Oye, soyons clairs ! Que vous soyez jeune et sans expérience en immobilier ou que vous soyez rompu à l’investissement immobilier, PF Grand Paris a de nombreuses qualités pour vous convenir et surtout vous faire profiter d’une rente maitrisée et régulière.

Nous la conseillons pour des profils plutôt équilibrés / conservateurs souhaitant investir avec le moins de problèmes et d’aléas dans l’immobilier.

Attention, sous ses airs de « grand-mère des SCPI » et un TDVM (rendement) dans la moyenne nationale, vous devez garder à l’esprit son haut potentiel de revalorisation et la qualité de ses actifs que ce soit d’un point de vue strictement géographique ou au niveau du « bâti » à proprement parlé.

Comment souscrire des parts de SCPI PF Grand Paris ?

Finalement, comme pour n’importe quelle SCPI : avec netinvestissement bien sûr 😉

Vous devrez passer par un CIF (conseil en investissement financier) car une SCPI reste un fonds d’Investissement Alternatif (FIA) d’un point de vue réglementaire. En d’autres termes, un professionnel doit s’assurer que votre situation ne pose pas de problème et devra également vous expliquer ce qu’est une SCPI et être sûr que ce placement est adapté à vos besoins et à votre profil. Sans aucun surcout ni frais supplémentaires, accédez à l’ensemble des SCPI du marché grâce à netinvestissement.

Ensuite, Perial a des outils électroniques pour une souscription efficace autre que le traditionnel papier. Il vous faudra définir le nombre de parts, la modalité de détention (pleine propriété, nue-propriété, usufruit), le mode de règlement (chèque, virement, prélèvement).

Vous pourrez même souscrire via ce que l’on appelle l’investissement programmé ! Cela revient à faire l’acquisition d’un patrimoine immobilier au fil de l’eau, à votre rythme. Vous pourrez augmenter les montants ou les diminuer si besoin voire les stopper à tout moment. C’est plus flexible que de passer par un crédit et éminemment plus rentable que de verser sur son livret A, bien que, je le rappelle, les SCPI ne sont pas contractuellement garanties en capital.

L'imposition des parts de la SCPI PF Grand Paris

Les SCPI sont des véhicules d’investissement transparents. Vous êtes donc soumis à la fiscalité sur les revenus si vous êtes une personne physique ou l’impôt sur les sociétés pour les personnes morales qui en dépendent.

Pour les personnes physiques, les loyers sont soumis aux prélèvements sociaux (17,2%) et votre taux marginal d’imposition (TMI). En fonction de votre situation, le choix du démembrement peut également s’avérer efficace si vous n’avez pas besoin de revenus dans l’immédiat ou pour éviter une trop forte pression fiscale.

Quels sont les risques de la SCPI PF Grand Paris ?

Les risques de la SCPI PF Grand Paris sont ni plus ni moins les risques de toutes SCPI. Les voici :

- Risque de liquidité : comme tout bien immobilier, vous avez besoin d’un acheteur pour vendre : c’est ce que l’on appelle la contrepartie.

- Risque de perte en capital : Comme pour tout marché, le prix de la part peut baisser comme augmenter. C’est exactement comme pour votre résidence principale par exemple

- Les rendements versés sous forme de loyers ne sont pas garantis et peuvent donc fluctuer dans le temps à la baisse comme à la hausse

À NOTER : les SCPI sont composées de nombreux actifs immobiliers. Cela permet de diluer les risques énoncés ci-dessus. PF Grand Paris est en ce sens un bon exemple car elle dispose de 111 immeubles et 408 locataires.

Vous avez pu le constater à travers la lecture de ce guide, la SCPI PF Grand Paris (anciennement PF1) présente de nombreux atouts et vous pouvez légitimement considérer qu’elle est l’une des meilleures SCPI du marché.

PF Grand Paris est l’une des plus anciennes SCPI et bénéficie de l’expertise d’une société de gestion spécialisée dans les SCPI et l’immobilier : PERIAL AM. De plus, il y a fort à parier que cette SCPI a de beaux jours devant elle grâce à l’orientation stratégique choisi par PERIAL : la zone du Grand Paris offre de très bonnes perspectives quant à la valorisation de l’immobilier et donc la croissance du prix des parts dans le temps. En plus de cela, PERIAL AM a une véritable compréhension des enjeux des modes de travail de demain ainsi qu’une visée durable et responsable dans ses investissements.

Cependant, et même si la SCPI PF Grand Paris présente de multiples avantages, il ne faut pas oublier qu’un investissement en SCPI ne comporte pas de garantie en capital. À cet effet, nous vous conseillons vivement d’être accompagné par l’un de nos chefs de projet patrimoniaux afin de déterminer la meilleure allocation selon vos besoins et votre profil d’adéquation.

On vous accompagne dans les étapes de votre projet !