1. Les régimes fiscaux de la location meublée

La déclaration LMNP au régime micro-Bic

La déclaration LMNP au régime micro-BIC (Bénéfices Industriels et Commerciaux) est une option simplifiée destinée aux loueurs en meublé non professionnels dont les recettes annuelles ne dépassent pas un certain seuil.

La première étape est de vérifier les conditions d'éligibilité. Avant de choisir le régime micro-BIC, assurez-vous que vos recettes locatives ne dépassent pas le seuil fixé par la législation en vigueur. En 2024, ce seuil est de 77 700 euros pour les locations meublées.

Ensuite, il faut notifier le choix du régime micro-BIC. Lors de la déclaration de vos revenus, optez pour le régime micro-BIC en cochant la case correspondante sur votre déclaration de revenus, catégorie des Bénéfices Industriels et Commerciaux (BIC). C’est le régime qui est automatiquement attribué si vous n’avez pas fait de choix.

L'avantage du régime micro-BIC réside dans l'application d'un abattement forfaitaire sur vos recettes locatives. Cet abattement est de 50%. Cela signifie que seule la moitié de vos recettes est considérée comme imposable. Vous devez déclarer vos revenus dans la catégorie des BIC de votre déclaration d’impôts. Mentionnez le montant total de vos recettes brutes dans la case prévue à cet effet. L'administration fiscale appliquera automatiquement l'abattement forfaitaire de 50%.

La déclaration LMNP au régime réel simplifié

La déclaration LMNP (Loueur Meublé Non Professionnel) au régime réel simplifié est une option fiscale permettant aux propriétaires de biens meublés de déduire les charges réelles liées à leur activité locative.

La première étape consiste à nouveau à vérifier les conditions d’éligibilité. Avant d'opter pour le régime réel simplifié, assurez-vous que vos recettes locatives dépassent le seuil fixé par la législation ou que vous souhaitez déduire des charges réelles pour optimiser fiscalement votre situation. Ensuite, pour choisir le régime réel simplifié, vous devez remplir une déclaration spécifique, le formulaire n° 2031 (CERFA n° 10334), disponible sur le site des impôts. Ce formulaire permet de détailler l'ensemble des charges et des amortissements liés à votre activité de location meublée.

Vous devez déclarer l'ensemble de vos recettes locatives dans le cadre des Bénéfices Industriels et Commerciaux (BIC) sur votre déclaration de revenus. Ces recettes brutes serviront de base pour le calcul de l'impôt. L'avantage principal du régime réel simplifié est la possibilité de déduire les charges réelles. Cela inclut les frais d'entretien, les charges de copropriété, les intérêts d'emprunt, les frais de notaire, les assurances, les taxes foncières, et autres dépenses liées à la location. En plus des charges, vous pouvez également déduire les amortissements du mobilier ainsi que d’une partie du bien immobilier. L'amortissement permet de répartir le coût d'achat d'un bien sur plusieurs années, réduisant ainsi le montant imposable.

En choisissant ce régime, il est essentiel de tenir une comptabilité précise et rigoureuse pour enregistrer l'ensemble des recettes et des dépenses liées à votre activité de location meublée. Cela inclut la conservation des factures et des justificatifs. Une fois le formulaire n° 2031 complété, vous devez le joindre à votre déclaration de revenus annuelle. Vous devrez également fournir les pièces justificatives nécessaires.

Comparaison des régimes : lequel choisir ?

Afin de faire le meilleur choix entre micro-BIC et régime réel, il convient de mettre à plat votre situation. En premier lieu, si le niveau de vos charges est supérieur à 50% des recettes perçues, il est plus judicieux de choisir le régime réel, afin de déduire l’ensemble des charges.

De plus, comme vu précédemment, le régime réel permet de procéder à l’amortissement comptable du bien. Cette charge comptable vient réduire le bénéfice imposable, et donc l’impôt à acquitter sur les revenus perçus.

Bien évidemment, ces avantages demandent une gestion rigoureuse ainsi que l’aide d’un comptable pour réaliser une déclaration correcte. Le régime micro-BIC correspond donc davantage à un investisseur ayant peu de charges et voulant simplifier sa gestion au maximum, tandis que le régime réel est plus avantageux pour un investisseur ayant des charges importantes et souhaitant optimiser sa fiscalité.

Les étapes de la déclaration d’une location meublée

Inscription et obtention du numéro SIRET

L'obtention du numéro SIRET (Système d'Identification du Répertoire des Entreprises) est une étape cruciale pour tout loueur en meublé non professionnel (LMNP) en France. Ce numéro permet d'identifier de manière unique votre activité locative et facilite les démarches administratives.

Avant de procéder à l'inscription, assurez-vous que votre activité de location meublée est éligible au statut LMNP. Ce statut s'applique généralement aux propriétaires qui louent des biens meublés à titre non professionnel. Chaque activité relève d'un CFE spécifique. Pour les LMNP, le CFE compétent est celui de la Chambre de Commerce et d'Industrie (CCI) si la location meublée est considérée comme une activité commerciale.

Afin de déclarer votre début d’activité, il est nécessaire de remplir le formulaire P0i. Il comporte des informations sur l'entreprise, son dirigeant, son activité, etc. Ce formulaire est généralement disponible en ligne sur le site du CFE de la CCI.

Une fois que votre dossier est complet, il faut le présenter au CFE compétent. Après validation de votre inscription, le CFE vous communiquera votre numéro SIRET. Ce numéro est indispensable pour effectuer les démarches administratives, notamment pour la déclaration de vos revenus locatifs.

Remplir la déclaration de revenus : formulaires et procédures

Une fois que vous avez obtenu votre numéro SIRET en tant que Loueur en Meublé Non Professionnel (LMNP), vous devez remplir la déclaration de revenus. Les formulaires et procédures varient en fonction du régime fiscal que vous avez choisi : le régime micro-BIC ou le régime réel.

Régime micro-BIC :

si vous avez opté pour le régime micro-BIC, vous utiliserez le formulaire n°2042-C PRO pour déclarer vos revenus issus de la location meublée. Dans la partie "Bénéfices industriels et commerciaux professionnels", reportez le montant de vos recettes brutes dans la case "Micro-BIC". L'administration fiscale appliquera automatiquement l'abattement forfaitaire de 50%. L'administration fiscale appliquera le taux d'imposition sur le montant net après abattement. Le résultat sera ajouté à vos autres revenus pour déterminer votre impôt sur le revenu global.

Régime réel simplifié :

si vous avez opté pour le régime réel simplifié, vous utiliserez le formulaire n°2031 pour déclarer les revenus issus de la location meublée, ainsi que le formulaire complémentaire n°2033-B pour détailler les charges et amortissements. Sur le formulaire n°2031, indiquez le montant total de vos recettes brutes dans la case correspondante. Sur le formulaire n°2033-B, détaillez l'ensemble de vos charges et amortissements. Cela peut inclure les frais d'entretien, les intérêts d'emprunt, les taxes foncières, etc. Le résultat net, obtenu après déduction des charges réelles, sera ajouté à vos autres revenus pour déterminer votre impôt sur le revenu global.

Déclaration LMNP : gestion des charges et amortissements

Déduire les charges de vos impôts : quels frais inclure ?

En tant que Loueur en Meublé Non Professionnel (LMNP) sous le régime réel simplifié, vous avez la possibilité de déduire certaines charges de vos revenus locatifs, afin de réduire votre base imposable. Voici une liste des principaux frais que vous pouvez inclure dans vos déductions fiscales en tant que LMNP :

- Charges de Copropriété : Les frais liés à la copropriété, tels que les charges communes, les frais de syndic, et les travaux décidés en assemblée générale peuvent être déduits.

- Intérêts d'Emprunt : Les intérêts d'emprunt liés à l'acquisition, la construction, la réparation ou l'amélioration du bien peuvent être déduits.

- Frais de Notaire : Les frais de notaire liés à l'acquisition du bien peuvent être déduits sur plusieurs années sous forme d'amortissement.

- Frais de Gestion et d'Administration : Les frais liés à la gestion de la location, comme les honoraires de gestionnaire ou les frais de comptabilité, peuvent être déduits.

- Assurances : Les primes d'assurance (assurance habitation, assurance loyers impayés, etc.) peuvent être déduites.

- Frais d'Entretien et de Réparation : Les coûts liés à l'entretien courant du bien, les petites réparations, et les travaux de maintenance peuvent être déduits.

- Taxe Foncière : La taxe foncière afférente au bien en location peut être déduite.

- Amortissements : L'amortissement comptable du bien immobilier peut être déduit. Il s'agit d'une déduction, sans impact sur votre trésorerie, qui tient compte de la dépréciation du bien au fil du temps.

Comment calculer l’amortissement de votre bien immobilier ?

Le calcul de l'amortissement d'un bien immobilier en tant que Loueur en Meublé Non Professionnel (LMNP) sous le régime réel simplifié se base sur la valeur d'achat du bien. L'amortissement permet de répartir le coût du bien sur plusieurs années, réduisant ainsi le montant imposable de vos revenus locatifs. Voici comment calculer l'amortissement de votre bien immobilier en tant que LMNP :

En premier lieu, il convient de déterminer la valeur vénale du bien qui peut être amortie : en effet, le montant à prendre en compte pour le calcul de l'amortissement est la valeur du foncier. En effet, la valeur du terrain n’est pas amortissable. Pour un bien immobilier « classique », on peut retenir 80% du prix d’achat pour la valeur du foncier (les 20% restant correspondant au terrain).

Ensuite, il faut déterminer la durée d’amortissement : les biens immobiliers ne peuvent pas être amortis de manière indéfinie. La durée d'amortissement varie en fonction de la nature du bien. Par exemple, les immeubles peuvent être amortis sur 30 ans, tandis que le mobilier peut l'être sur 10 ans.

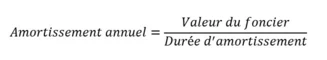

Calcul de l'amortissement annuel :

Le calcul de l'amortissement annuel se fait en appliquant le taux d'amortissement à la valeur du foncier. La formule est la suivante :

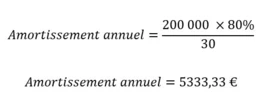

Par exemple, pour un bien dont la valeur d’achat est de 200.000 € et pour une durée d’amortissement de 30 ans, l’amortissement annuel sera de :

En résumé, déclarer son LMNP implique une série de démarches administratives et fiscales. Choisir le régime fiscal adapté, déduire judicieusement les charges et amortissements, et respecter les obligations légales sont des éléments cruciaux pour maximiser les avantages fiscaux tout en évitant d'éventuelles sanctions.

La consultation d'un chef de projet patrimonial reste fortement recommandée pour une gestion optimale de son statut de LMNP.

On vous accompagne dans les étapes de votre projet !