| Nom de la SCPI | Capitalisation | Taux de distribution 2022* | Montant minimum d’investissement | Prix de la part en 2023 | Stratégie d’investissement | Localisation des actifs |

|---|---|---|---|---|---|---|

| Cristal Life | 84,29 M€ | 5,51% | 1 part - Versement mensuel possible dès 50 € | 204 € | SCPI diversifiée | France et Europe |

| Cœur de Régions | 301 M€ | 6,40% | 4 parts | 664 € | SCPI diversifiée | France |

| Immorente | 4 371 M€ | 4,82% | 4 parts | 340 € | SCPI diversifiée | France et Etranger |

| Epargne Foncière | 5 201 M€ | 10 000 € | 1 part | 835 € | SCPI diversifiée | France et Europe |

| Primovie | 5 200 M€ | 4,50% | 10 parts | 203 € | SCPI diversifiée | France et Europe |

*Les performances passées ne préjugent pas des performances futures.

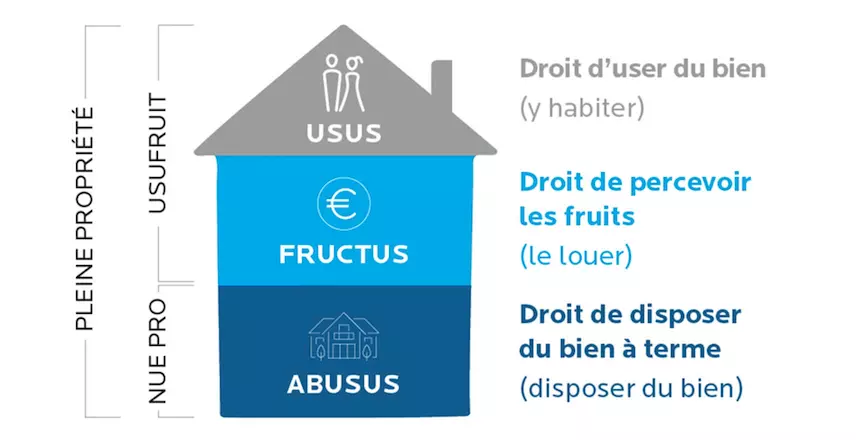

Comment fonctionne le démembrement d’une SCPI ?

Le démembrement permet de diviser la pleine propriété de votre investissement en distinguant la nue-propriété de l’usufruit du bien. Dans le jargon notarial, nous employons les termes « Abusus » et « Usus Fructus ». Ce découpage peut s’appliquer de manière temporaire, selon une clé de répartition précise entre usufruit et nue-propriété.

Démembrer la SCPI permet d’acquérir un plus grand nombre de parts en nue-propriété qu’en pleine propriété. En effet, plus la durée du démembrement est importante, plus le ratio entre l’usufruit et la nue-propriété est à votre avantage.

1. Cristal Life

Présentation de la société

La SCPI Cristal Life appartient à Inter Gestion REIM. Née en 1990, cette société de gestion de portefeuille se spécialise justement dans la création et la gestion de SCPI.

En trois décennies, Inter Gestion a acquis l’expérience des sages et s’est forgé une belle notoriété. Aujourd’hui, elle met à votre disposition une gamme complète de fonds de rendements.

Prudente dans sa gestion, sa capacité à capter la performance des marchés de niche lui a permis de se distinguer des autres SCPI. La société commercialise aujourd’hui 2 SCPI et gère un patrimoine de plus de 850 millions d'euros.

Les points forts de la SCPI Cristal Life

Prenant les « besoins essentiels de la vie » comme fer de lance, Cristal Life s’impose dans les esprits. Cette SCPI vous propose effectivement d’investir dans ses parts en démembrement temporaire, avec possibilité de versements flexibles. Oui, vous avez bien lu ! Dès 50 euros par mois, vous pouvez mettre en place un versement programmé, l’augmenter, le diminuer, l’arrêter puis le reprendre quand vous voulez. Cela vous donne les moyens d’acquérir, au prorata de votre épargne mensuelle, un certain nombre de part supplémentaire.

Cerise sur le gâteau, ces versements sont démembrés de façon dégressive, proportionnellement à la durée résiduelle entre votre versement initial et la date de retour à la pleine-propriété souhaitée.

EXEMPLE :

Plaçant un versement initial de 50 000€ en nue-propriété temporaire de 10 ans, vous faites l’acquisition d’environ 368 parts pour un prix de 136 chacune. En mettant en place un versement programmé de 200€, 5 ans après votre versement initial, vous achetez chaque mois 1,25 parts pour un montant de 160€ chacune avec une durée résiduelle de démembrement de 5 ans, etc. Chaque mois, la décote diminue progressivement pour un retour à la pleine-propriété en intégralité.

Principales clés de démembrement pour 2023

| 5 ans | 10 ans | 15 ans | 20 ans | |

|---|---|---|---|---|

| Nue propriété | 80% | 68% | 61,50% | 57,5% |

| Usufruit | 20% | 32% | 38,50% | 42,5% |

Disclaimer : Capital et rendement non garantis.

2. Cœur de Régions

Présentation de la société

Depuis des décennies, Sogenial Immobilier fait bénéficier ses fidèles investisseurs et épargnants de son expertise en asset management immobilier. À la tête de plus de d'1 milliard d’euros d’actifs sous gestion, Sogenial Immobilier remporte régulièrement des récompenses, dont les prix de « Meilleur Espoir » dans la catégorie « Diversifiée » et de « Meilleure SCPI de moins de 10 ans » dans la catégorie « Commerces ».

Profondément inscrites dans des univers bien définis, les 3 SCPI de Sogenial Immobilier font toutes parties des meilleures SCPI dans leur thématique :

- Cœur de Ville est, comme son nom l’indique, investie sur des actifs de commerces au centre des villes de province,

- Cœur de Régions est une SCPI diversifiée sur tous les secteurs en France,

- Cœur d’Europe est la « version 2.0 » de la précédente puisqu’elle a la même stratégie, mais étendue à l’Europe, plus particulièrement en Belgique et au Portugal.

Les points forts de la SCPI Cœur de Régions

Lancée fin 2018, Cœur de Régions est à notre sens la SCPI la plus complète et offre une multitude d’avantages. Par sa récente création, elle est moins imposante en termes de taille, ce qui la rend plus maniable.

Cœur de Régions rencontre un franc succès auprès des professionnels et des particuliers : représentant plus de 220 millions d’euros, elle se revalorise chaque année de +1,60% depuis sa création. Même en juillet 2023, elle a augmenté son prix de part de 659€ à 664€. SCPI jeune et dynamique par excellence, Cœur de Régions maintient son cap et distribue plus de 6 % nets à ses associés. Un record !

Concernant l’investissement en démembrement, son haut rendement locatif entraîne une décote des plus intéressantes pour le nu-propriétaire. C’est-à-dire 5 à 7% de plus que ses consœurs sur 10 ans !

Principales clés de démembrement pour 2023

| 5 ans | 10 ans | 15 ans | 20 ans | |

|---|---|---|---|---|

| Nue propriété | 77% | 63,5% | 58% | 54% |

| Usufruit | 23% | 36,5% | 42% | 46% |

Disclaimer : Capital et rendement non garantis.

3. Immorente

Présentation de la société Sofidy

SOFIDY fait partie des sommités de la gestion de fonds immobiliers. Née en 1987, cette société gère des produits d’investissement et d’épargne sous un sous-jacent immobilier.

Depuis ses débuts, SOFIDY a développé un parc immobilier colossal – 6,2 milliards d’euros sous gestion – et s’est imposée comme le premier acteur indépendant sur le marché des SCPI.

Aujourd’hui, plus de 50 000 épargnants français et des dizaines d’institutionnels lui font confiance, que ce soit en gestion collective ou individuelle.

Pour aller plus loin : SOFIDY est une filiale de Tikehau Capital. Un gage de solidité financière supplémentaire puisque cette société de gestion est un incontournable du secteur de la finance (fonds propres supérieurs à 3 milliards d’euros).

Les points forts de la SCPI Immorente

La stratégie d'acquisition de la SCPI Immorente vise à racheter des murs de commerces loués à des loyers de préférence inférieurs aux prix du marché. La taille modeste des biens achetés la met en bonne position par rapport aux concurrents (fonds étrangers, grandes foncières, etc.), qui se positionnent davantage sur des actifs beaucoup plus importants.

Son expertise en portefeuilles qualitatifs lui permet de s’inscrire dans une optique de partenariat avec les enseignes pour des opérations d'externalisation. De fait, Immorente est en mesure, d'acquérir des "portefeuilles" de plusieurs dizaines de murs de boutiques sur des emplacements de premier ordre.

Cette SCPI développe également un vrai savoir-faire concernant l’évaluation de ses loyers : chaque année, elle effectue des remises à niveau qui améliorent les rendements et la valeur des actifs impliqués.

Grâce à sa politique d'achat de murs de commerces à loyers faibles à location abordable, elle détient aujourd'hui un réservoir important de plus-values latentes.

Cantonnée à la France pendant de nombreuses années, Immorente s’étend maintenant dans toute l’Europe. Le Vieux Continent accueille en effet plus de 20% de son patrimoine, dont 12,1% aux Pays-Bas, 4,4% en Allemagne et 2,9% en Belgique. S'agissant de la France, le parc immobilier s’étale entre Paris (21 %), la région parisienne (26 %) et la province (30%).

Principales clés de démembrement pour 2023

| 5 ans | 10 ans | 15 ans | 20 ans | |

|---|---|---|---|---|

| Nue propriété | 80% | 68% | 60% | 54,25% |

| Usufruit | 20% | 32% | 40% | 45,75% |

Disclaimer : Un investissement quel qu’il soit présente des risques de perte en capital.

4. Epargne Foncière

Présentation de la société

Briscard des SCPI, le Groupe La Française propose à ses épargnants une expertise centrée autour de l’asset management. Historiquement, La Française se positionne sur quatre pôles d’activité : les valeurs mobilières, l’immobilier, les solutions d’Investissement, ou encore le financement direct de l'économie. En parallèle, l’organisation s’est construite entre 2 piliers : les actifs financiers et les actifs immobiliers.

Considérée comme la plus importante société de gestion de SCPI avec 8 milliards d’euros d’actifs sous gestion, la Française Global REIM (Real Estate Investment Managers) fait partie des 50 plus grands Asset Managers mondiaux.

Les points forts de la SCPI Epargne Foncière

Créée en 1968, la SCPI Epargne Foncière appartient au cercle fermé des SCPI d’entreprise à très large capitalisation.

Avec Epargne Foncière, vous accédez à un patrimoine diversifié, majoritairement composé d'actifs parisiens et de franciliens. Grâce au dynamisme de sa collecte, cette SCPI d'entreprise typée "parisienne" varie chaque année davantage son patrimoine. Il est ainsi constitué en grande majorité de bureaux (78%), de commerces (17%) et, à la marge, des résidences gérées (4%).

Ses biens se répartissent de manière équilibrée entre Paris, l'Ile-de-France et la province. Une petite part de son patrimoine (moins de 10%), se situe à l'étranger (Allemagne, Pays Bas).

Afin de transformer son statut de SCPI de bureaux parisienne en celui d’une SCPI diversifiée européenne, la SCPI Epargne Foncière a mené une politique active ayant pris la forme d'une mue à la fois géographique et typologique.

Ce changement de paradigme a notamment permis à la SCPI de renforcer sa mutualisation pour trouver les meilleurs investissements immobiliers. Ces modifications stratégiques visant à s'adapter à un marché de plus en plus internationalisé ont également conduit à une rationalisation de son patrimoine. Comment ? Grâce à des arbitrages ayant permis de se séparer, entre autres, de biens souffrant de vacances et présentant un profil moins performant. Le produit des cessions opérées est réinvesti dans d'autres projets immobiliers plus attractifs, susceptibles de créer davantage de valeur pour les associés sur le long terme.

Principales clés de démembrement pour 2023

| 5 ans | 10 ans | 15 ans | 20 ans | |

|---|---|---|---|---|

| Nue propriété | 82,5% | 71% | 65% | 61% |

| Usufruit | 17,5% | 29% | 35% | 39% |

Disclaimer : Les locataires actuels ne préjugent pas des locataires futurs.

5. Primovie

Présentation de la société

Avant de regarder de plus près la stratégie de gestion de cette SCPI, il est intéressant d’évoquer la qualité et la solidité financière de son gestionnaire, Primonial REIM. Fondée en 2005, la société Primonial intervient sur la structuration, la création, la commercialisation et la gestion de solutions d’investissements immobilières, auprès d’investisseurs professionnels comme de particuliers.

Avec près de 35 milliards d’encours sous gestion, Primonial s’est positionné parmi les leaders d’actifs immobiliers, en France et en Europe. Elle possède plusieurs SCPI intervenant sur différents marchés : l’immobilier de commerce, de santé, de bureau, le résidentiel et l’hôtellerie.

Les points forts de la SCPI Primovie

La SCPI Primovie investit principalement dans des actifs immobiliers liés aux secteurs de la santé et de l'éducation. Les évolutions démographiques françaises et européennes en particulier le dynamisme de la natalité et le vieillissement de la population - ont conduit notre partenaire à s'intéresser à ces typologies d'actifs.

En choisissant Primovie, vous réalisez un placement pérenne dans un marché porteur et socialement utile.

Les investissements de Primovie sont principalement portés par des facteurs démographiques favorables. L'allongement de la durée de vie, le vieillissement et l'augmentation de la population en France et en Europe appellent une réponse spécifique : il s’agit de faire face aux besoins croissants de la société en matière d'équipements immobiliers dans les secteurs de la santé et de l'éducation.

En contrepartie de frais payés à la société de gestion, cette SCPI vous offre une opportunité d'épargne innovante sur un marché dynamique. Avec Primovie, vous accompagnez les besoins immobiliers de la population : enfants, étudiants, jeunes parents, ou encore les séniors.

Non seulement vous investissez dans un secteur essentiel, mais vous profitez d'une gestion offrant une bonne visibilité sur les sources de revenus potentiels.

Primovie privilégie des locataires dans le domaine de la santé et de l'éducation, dont les activités sont par nature moins exposées aux cycles économiques.

Cette SCPI acquiert les murs des établissements dans lesquels elle investit et confie l'exploitation des locaux aux locataires. Les baux sont conclus pour une durée moyenne de 9 à 12 ans ferme, avec un engagement de renouvellement. Ainsi, Primovie cherche à vous apporter une plus grande visibilité sur les sources de revenus potentiels distribués par la SCPI.

Principales clés de démembrement pour 2023

| 5 ans | 10 ans | 15 ans | 20 ans | |

|---|---|---|---|---|

| Nue propriété | 82% | 70% | 60% | 56% |

| Usufruit | 18% | 30% | 40% | 44% |

Disclaimer : Les performances passées ne présagent pas des performances futures.

Investir dans les SCPI en démembrement : ce qui change en 2024

Une fois n’est pas coutume, surtout en France : en 2024 rien ne change !

C’est d’ailleurs l’un des grands points forts lorsque l’on investit en démembrement : il y a des certitudes. Vous gravez dans le marbre un prix d’achat décoté.

Ensuite, la fameuse « clé de répartition » entre nue-propriété et usufruit est, elle aussi, connue et bloquée lors de votre investissement. De plus, vous choisissez votre durée de démembrement temporaire selon votre projet.

En effet, pour nos clients, nous avons l’habitude de « caler » la durée du démembrement avec une échéance particulière. Je pense ici à la retraite par exemple.

Si votre retraite intervient dans 10 ans, nous tâchons donc de calibrer la fin du démembrement à 10 ans, de sorte qu’au moment venu, vous récupérez la pleine propriété des parts et…. les loyers qui vont avec ! Ils viendront compléter votre retraite et la rendre encore plus sereine.

Finalement, le seul élément qui ne soit pas contractuel est la valeur de la part et sa variation dans le temps. Comme pour tout actif immobilier, y compris votre résidence principale, la valeur de la part n’est pas garantie. Elle reste néanmoins peu volatile, surtout en comparaison des marchés financiers.

Chez Netinvestissement, ayant accès à une immense palette de SCPI, nous ne saurions trop vous conseiller que d’établir une stratégie d’allocation d’actifs complémentaires. Ceci afin de limiter les risques tout en conservant la performance, la diversification et la mutualisation.

Investir dans des SCPI en utilisant le démembrement de propriété est une solution de placement qui répond à bon nombre de problématiques patrimoniales et fiscales.

Dans le contexte actuel, l’investissement en parts de SCPI en démembrement est un réel pare-feu pour se prémunir :

- Du risque locatif : en contrepartie d’une décote sur le prix, pas de versement de loyer pendant la durée du démembrement

- De la charge fiscale sur l’immobilier : aucune fiscalité pendant toute la durée du démembrement.

L’objectif est double : capitaliser sur le long terme à moindre frais, en fonction de la durée choisie et in fine, profiter de revenus réguliers lorsque vous récupérez la pleine propriété des parts. Plusieurs solutions s’offrent alors à vous : conserver les parts et percevoir les loyers, les vendre et disposer d’un capital, ou transmettre les parts à vos enfants grâce à la donation temporaire d’usufruit.

Cependant, les SCPI restent des produits financiers complexes. Il est primordial de diversifier votre investissement et de ne pas mettre tous vos œufs dans le même panier. Investir en SCPI nécessite la mise en place d’une stratégie d’allocation pertinente, afin de cibler plusieurs marchés immobiliers, différents gestionnaires, etc.

Alors, si ce n’est pas encore fait, nous vous invitons à vous rapprocher de nos chefs de projets patrimoniaux. Il ne vous reste plus qu’à nous contacter via notre formulaire, par tchat ou par téléphone !

Disclaimers : Les parts de SCPI sont des supports de placement de long terme et doivent être acquises dans une optique de diversification du patrimoine. Le montant qu’il est raisonnable d’investir dans la SCPI dépend de votre patrimoine personnel, de votre horizon d’investissement et de votre souhait de prendre les risques spécifiques à ce placement.

Avant d’investir dans une société civile de placement immobilier, vous devez tenir compte des éléments et facteurs de risques décrits suivants :

L'investissement en parts de SCPI comporte un risque de perte en capital et le montant du capital investi n’est pas garanti. Le capital que vous investissez dans la SCPI n’est ni garanti, ni protégé. Votre responsabilité en tant qu’associé à l’égard des tiers est limitée au montant de votre investissement.

Les revenus de la SCPI peuvent varier à la hausse comme à la baisse et ne sont pas garantis. Ils dépendent notamment des conditions de location des immeubles.

Les SCPI sont exposées au risque du marché immobilier, qui peut avoir un impact négatif sur la valeur des actifs détenus par les SCPI.

Les revenus potentiels de la SCPI ainsi que la valeur des parts et leur liquidité peuvent varier à la hausse comme à la baisse en fonction de la conjoncture économique et immobilière.

La liquidité des parts de SCPI n'est pas garantie par la société de gestion. Ce placement étant investi en immobilier, il est considéré comme peu liquide.

Préalablement à toute souscription de parts de SCPI, la note d'information, les statuts, le document d'information clé, le dernier bulletin d'information et le dernier rapport annuel doivent être remis à l'investisseur. Ces documents sont disponibles auprès de la société de gestion.

On vous accompagne dans les étapes de votre projet !